Vários factores justificam o diferencial de cotação entre o WTI de Nova Iorque e o Brent de Londres. A localização e a oferta serão, provavelmente, os principais. O WTI, referência para os EUA, é um “landlocked” – localiza-se no interior - e padece de excesso de oferta. O Brent, referência do mar do Norte para a Europa, é um “waterborne” – localiza-se no litoral - e é caracterizado pela escassez de oferta.

1. Os Petróleos de referência mundial. WTI de Nova Iorque, Brent de Londres e Oman-Dubai.

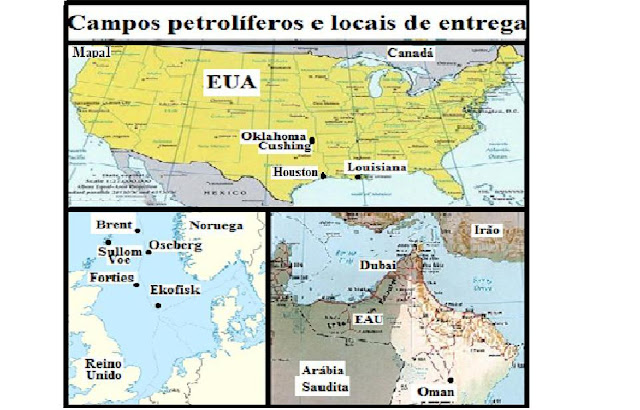

O West Texas Intermediate (WTI) é o petróleo de referência dos EUA, transaccionado na Bolsa de mercadorias de Chicago (CME). O local de entrega é em Cushing, pequena cidade do Oklahoma no interior dos EUA, a cerca de 1000Km da costa sul dos EUA.

O Brent de Londres é o petróleo de referência do mar do Norte para a Europa, transaccionado no ICE (Bolsa Intercontinental). O ponto de entrega é em Sullom Voe, nas ilhas Shetland, a norte da Escócia. Hoje o Brent é uma combinação de crudes provenientes dos campos petrolíferos britânicos de Brent e Forties e dos campos noruegueses de Oseberg e Ekofisk. É conhecido nos mercados por BFOE, iniciais dos respectivos campos. É benchmark para quase 60% do petróleo global.

Os dois crudes são livres de custos para o vendedor, no local de entrega (FOB - Free on bord). Existe também, entre outras, a modalidade CIF - Cost, Insurance and Freight -, na qual o exportador assume todos os custos, seguros e fretes, até ao porto de destino.

Ambos os crudes são Light Sweet, o petróleo de melhor qualidade. O WTI é ligeiramente superior ao Brent. Por conseguinte, raras excepções, sempre foi mais caro que o Brent.

Desde Agosto de 2010 o Brent passou a ser mais caro que o WTI. Hoje o diferencial está nos 10,5 USD/Barril – gráfico1. Um barril contém 42 galões (158,98 litros). O Brent cota nos 107,71 USD/Barril e o WTI nos 97,13 USD - gráfico3. Porque permanece esta discrepância? Mais à frente serão elencados alguns factores que, provavelmente, estarão na génese deste spread.

O Oman crude, negociado na DME (Bolsa de Mercadorias do Dubai), é também uma referência global a par do WTI e do Brent, sendo um benchmark do petróleo do Médio Oriente.

2. As diferentes qualidades de Petróleo e as maiores reservas mundiais.

O petróleo extraído nas várias regiões do globo não é homogéneo. Existem 4 tipos de petróleo: o Light Sweet, o crude de melhor qualidade e bastante líquido, o Heavy, o Exta-Heavy e Oil Sands [Ultra-Heavy], betuminosas no estado sólido. Os petróleos Heavy são de menor qualidade. O Light Sweet, caracterizado pela baixa densidade (Light) e baixo teor de enxofre, inferior a 0,5% (Sweet). Quando o crude tem uma percentagem de enxofre superior a 0,5% é denominado de Sour, característica dos crudes Heavy. O petróleo Sweet é mais caro que o Sour, porque requer menos tratamento para retirar o enxofre que prejudica o ambiente. O Light é mais caro que o Heavy, porque com menos quantidade consegue-se produzir mais gasolina, gasóleo e outros produtos refinados.

As reservas convencionais comprovadas pela IEA (International Energy Agency, Agência Internacional de Energia) ascendem, a nível mundial, a 1,37 biliões de barris, 217 km3, e face ao consumo actual de 84 milhões barris/dia (bpd) correspondem a 45 anos de reservas. A Arábia saudita é o maior detentor de reservas com 262 mil milhões de barris, seguido do Canadá com 179 mil milhões de barris.

Vários analistas, incluindo o Director Geral da Shell Canadá, Clive Mather, estimam que as reservas canadianas sejam superiores a 2 biliões de barris, 8 vezes mais que as reservas da Arábia Saudita, localizadas quase em exclusivo na província de Alberta, estendendo-se por uma área de 140 mil km2, uma vez e meia a superfície de Portugal, e caracterizadas por Oil Sands e crude Extra-Heavy. Têm sido efectuados investimentos avultados, perto de 100 mil milhões de USD, e com a actual tecnologia é fácil hoje em dia converter Oil Sands em produtos refinados de óptima qualidade. O Canadá é um país altamente beneficiado pela mãe natureza no que concerne a recursos energéticos. Possui as maiores reservas petrolíferas do mundo, detém uma das maiores reservas de urânio do mundo, goza dos maiores recursos hídricos a nível global, é o maior produtor de urânio do mundo a par do Cazaquistão e o 4º maior produtor mundial de gás. Ao Canadá falta músculo populacional para ser uma super-potência. Precisava de multiplicar por 5 os 35 milhões de pessoas, através do incentivo da natalidade e da imigração. Usufrui de um Índice de Desenvolvimento Humano (IDH) de 91 pontos, superado pela Noruega e Austrália. Tem uma população qualificada e centros científicos de excelência.

A Venezuela detém 1,2 biliões de barris de reservas não comprovadas baseadas nas Oil sands e Extra-Heavy, também um considerável activo a par do Canadá. O total mundial com as reservas das Oil Sands do Canadá e da Venezuela são de 4,6 biliões de barris, 730 km3 que correspondem a 150 anos de reservas. Ainda existe o petróleo sintético que face à cotação actual do crude e à inovação tecnológica permite produzir petróleo a partir do carvão. Face ao exposto, se não aparecer uma energia mais barata, o petróleo nos próximos tempos permanecerá como a principal fonte energética. Uma oferta que aumenta a cada dia que passa, capaz de suplantar o forte crescimento da procura…

3. O Problema de Cushing. Um landlocked “inundado” de petróleo do Canadá e do Golfo do México, com oleodutos apenas no sentido de Cushing. Política da Administração dos EUA?

A cidade de Cushing é o coração do petróleo dos EUA que bombeia e irriga todo sistema de abastecimento interno de crude e produtos refinados. Quando o país está abastecido e o excesso de crude persiste em Cushing, existe bastante dificuldade em recolher, reverter e bombear petróleo para fora do país. Os preços do WTI são pressionados em baixa pelo excesso de oferta, o petróleo acumula-se em reservatórios que vão sendo construídos, aumentando as reservas dos EUA. Ter crude no litoral é imprescindível para a exportação. Quando temos um copo cheio de água e o viramos ao contrário, a água cai instantaneamente. O petroleiro carregado está pronto para seguir, rumo ao porto de destino para ser entregue ao cliente.

Quando o WTI está mais caro que o Brent compra-se crude no mar do Norte, exporta-se para um porto norte-americano do Golfo do México, vende-se em Cushing e o spread ajusta-se. Os oleodutos da costa Sul dos EUA [Midland, Beaumont e St. James] levam o “ouro negro” do litoral, das plataformas do Golfo ou de importações, para o interior em direcção a Cushing.

Mas, quando os oleodutos no sentido contrário de Cushing para o litoral são quase inexistentes, estamos perante uma garrafa com o gargalo bastante apertado. Ao virarmos a garrafa ao contrário, ela poderá levar uma eternidade a esvaziar o líquido. Que interessa ter petróleo mais barato 10% e de melhor qualidade que o Brent, se é quase impossível retirá-lo de Cushing. Para existir arbitragem, vendendo Brent e comprando WTI, é preciso que haja inúmeros oleodutos no sentido de Cushing para o Litoral. Provavelmente, será política da Administração norte-americana manter os pipelines na direcção de Cushing? Tornar o país independente em termos petrolíferos? Sabe-se hoje que os EUA não querem depender de um barril de petróleo de regiões e países politicamente instáveis, como o Norte de África, Médio Oriente e Venezuela. Têm crude do Canadá, cada vez mais abundante e a preços acessíveis. O crude Heavy Hardisty canadiano cotava, a 15 de Novembro, nos 92,5 USD/barril, 6 USD abaixo do WTI. No início de Outubro o spread era de 11 USD. O oleoduto Alberta Clipper traz 450 mil bpd da cidade de Hardisty, Alberta no Canadá para os EUA. Os stocks de crude aumentaram para quase 50 milhões de barris junto de Cushing. Os EUA têm também o petróleo mexicano.

A última vez que o Brent tinha negociado significativamente acima do WTI, ainda que pontualmente, foi em Maio de 2007. Cerca de 8 USD mais caro, após o encerramento de uma grande refinaria em Cushing. Existindo menor capacidade de refinação, o crude que continuou a afluir a Cushing conduziu ao aumento dos stocks de petróleo e a cotação do WTI foi pressionada em baixa. Quando a capacidade de refinação regressou ao normal, a cotação do WTI voltou a subir para níveis ligeiramente acima do Brent.

4. Arbitragem com compra de WTI e venda de Brent, só é possível com pipelines de Cushing para o litoral. A construção do oleoduto “Keystone XL” poderá aliviar a pressão sobre a cotação do WTI? E a reversão de pipelines de Cushing para o litoral, na costa Sul dos EUA?

Existe uma possível arbitragem e os investidores esperam lucrar com a venda do WTI em mercados mais caros. No entanto, trazer petróleo de Cushing para o litoral envolve grandes investimentos em infra-estruturas físicas, além de entraves de carácter político e interesses instalados. No passado mês de Junho, duas empresas norte-americanas, a Enterprise Products Partners [EPP] e a Energy Transfer Partners, uniram-se para construir um pipeline para transportar 400.000 bpd de Cushing até Houston, bem como uma capacidade de armazenamento no final do oleoduto de 500.000 barris. O projecto estaria operacional no final de 2012. No entanto, dado o forte interesse de alguns participantes do mercado em manter a actual situação, a resistência das duas empresas no processo de aprovação terminou no passado dia 19 de Agosto. O spread entre o WTI/Brent aumentou cerca de 3 USD/barril nesse dia, com a possibilidade de trazer crude de Cushing para o litoral a desvanecer-se.

Os oleodutos não são a única maneira de trazer crude para o litoral proveniente de Cushing. Alguns operadores ferroviários estão a investir em serviços adicionais para a costa Sul. A US Development Group abriu um terminal ferroviário em St. James, Louisiana. O custo de comboio é de 6 USD/barril. Por camião é de 10 USD/barril. Porém, a quantidade é insignificante para afectar o spread entre o WTI/Brent.

A construção do pipeline “Keystone XL”, da empresa TransCanada, deverá aliviar a pressão sobre a cotação do WTI e conduzirá, provavelmente, a uma solução duradoura. É necessário libertar crude de Cushing para o Golfo, para que ele possa ser exportado. Actualmente, todas as tubagens levam a Cushing e há apenas uma quantidade limitada de refinarias que reverte o fluxo. Nunca tinha sido um problema considerável, até o petróleo do Canadá começar a chegar a Cushing, competindo directamente com os fluxos do Golfo do México e inundando Cushing de petróleo. Até a extensão estar realmente construída, o mercado deve esperar distorções entre WTI e outros crudes, não só o Brent, mas também o Oman-Dubai e restantes crudes mundiais e mesmo petróleos dos EUA, como Light Louisiana Sweet.

Até ao final de 2013, está prevista a conclusão do mega-oleoduto, “Keystone XL”. Terá uma capacidade de 700.000 bpd e trará crude do Canadá para a costa sul dos EUA, nomeadamente St James no Louisiana, passando por Cushing. Mas, os grupos ambientais têm pressionado para o pedido ser rejeitado, alegando toxicidade e risco de fuga.

O oleoduto “Keystone”, já existente, proveniente do Canadá passa pela localidade de Steele City [Nebraska], local nevrálgico e estratégico para os projectos de oleodutos da empresa TransCanada, trazia 435.000 bpd para Cushing. Desde o dia 8 de Fevereiro deste ano aumentou a capacidade para 590.000 bpd, aumentando o armazenamento em torno da cidade de Cushing e desde logo o spread entre o WTI e o Brent aumentou nessa sessão de bolsa e nas seguintes. No entanto, o Brent também foi pressionado em alta devido ao agudizar das tensões políticas no Norte-África.

Historicamente, o Brent tem sido negociado a desconto face à melhor qualidade do WTI. A arbitragem manteve o diferencial dentro de limites apertados, o Brent mais barato pode ser entregue contra o WTI mais caro. Mas a arbitragem não funciona tão facilmente ao contrário. Os oleodutos estão configurados para lidar com as importações de petróleo do litoral para o interior em Cushing. Existem regulamentos que proíbem a exportação de petróleo produzido internamente nos termos da Política Energética e Conservação, que se traduz numa vantagem para qualquer refinaria com sede no centro do país, caso de Cushing. No interior, as refinarias usufruem dos spreads entre o preço pelo qual compram petróleo mais barato e os preços de venda dos produtos refinados. Como a maior capacidade de refino é junto à costa sul, no PADD3, onde o crude é mais caro, o Estado subsidia estas refinarias, para manter a estrutura da política energética dos EUA e o seu coração em Cushing.

Os EUA não pretendem ter o WTI de Cushing como referência mundial, apenas querem abastecer o país de crude a preços baixos e mantê-lo com quantidades suficientes para que não haja falhas pontuais. O Oleoduto “Seaway”, tem capacidade para transportar 430.000 bpd, detido pela ConocoPhillips (50%) e pela EPP (50%), com quase 1000km de comprimento, liga Houston, cidade costeira do Texas junto ao golfo do México, a Cushing. Leva petróleo caro do Golfo para Cushing, onde é mais barato. A inversão do oleoduto com capacidade total seria suficiente para eliminar o spread e gerava um excedente combinado de petróleo para produtores e consumidores na ordem de 4,5 milhões USD/dia (com o actual spread de 10 USD entre o WTI/Brent e o custo de transporte no oleoduto de 1 USD/barril). Mas, segundo a ConocoPhillips a reversão do pipeline não é de seu interesse, porque pode refinar em Cushing com petróleo mais barato e reverter o pipeline pode levar um ano, com gastos avultados.

5. A Política energética dos EUA vem desde a 2ª Guerra Mundial. A divisão em 5 regiões.

Durante a 2ª Guerra Mundial, o governo dos EUA separou o país em cinco regiões para administrar a alocação de petróleo. Hoje, os EUA permanecem divididos em segmentos, apelidados de Administração de Petróleo para Distritos de Defesa (PADDs), que fornecem dados sobre petróleo, procura por PADD, imagem de padrões regionais e fluxos. Hoje, como na 2ª Guerra Mundial, os oleodutos são o principal modo para a movimentação de petróleo através de cada região.

Durante a 2ª Guerra Mundial, o governo dos EUA separou o país em cinco regiões para administrar a alocação de petróleo. Hoje, os EUA permanecem divididos em segmentos, apelidados de Administração de Petróleo para Distritos de Defesa (PADDs), que fornecem dados sobre petróleo, procura por PADD, imagem de padrões regionais e fluxos. Hoje, como na 2ª Guerra Mundial, os oleodutos são o principal modo para a movimentação de petróleo através de cada região.

A Costa Leste (PADD I) não tem produção própria e para abastecer a sua população densa, vêm produtos refinados da Costa do Golfo, complementados por importações estrangeiras.

O Centro Oeste (PADD II), onde se situa Cushing, histórica região de produção de crude, fornece refinarias locais com petróleo nacional. A queda significativa na produção local de petróleo levou à importação de 1,5 milhões bpd, 2/3 do Canadá e 1/3 da costa do Golfo.

A região do Golfo (PADD III) é a área dos EUA com mais quantidade refinada. A região do Golfo é provável que continue a aumentar os oleodutos para satisfazer a procura de produtos refinados dos EUA. No entanto, as infra-estruturas dos oleodutos estão a ser reestruturadas devido a uma diminuição significativa na produção de crude na região face ao aumento de produção no Golfo do México e importações estrangeiras.

O Midwest (PADD IV). A costa Oeste é o PADD V.

6. À procura de novos petróleos de referência.

Uma referência credível para o petróleo internacional tem que seguir critérios de qualidade, volume, independência, transparência e consistência. O Oman-Dubai é uma opção? É independente, Omã não é membro da OPEP (que controla os preços através da quantidade produzida e distorce o mercado). São negociados futuros no Dubai Mercantile Exchange o que lhe dá transparência e consistência. O volume de produção é considerável, com quase um milhão de bpd. Mas peca na qualidade, é um Heavy Sour.

Uma referência credível para o petróleo internacional tem que seguir critérios de qualidade, volume, independência, transparência e consistência. O Oman-Dubai é uma opção? É independente, Omã não é membro da OPEP (que controla os preços através da quantidade produzida e distorce o mercado). São negociados futuros no Dubai Mercantile Exchange o que lhe dá transparência e consistência. O volume de produção é considerável, com quase um milhão de bpd. Mas peca na qualidade, é um Heavy Sour.

O petróleo da Líbia tem qualidade (Light Sweet) e volume (2% da produção mundial), no entanto não é cotado em bolsa e não tem independência, porque a Líbia é membro da OPEP.

O WTI negoceia em média 700.000 contratos de futuros por dia, como cada contrato representa 1000 barris, significa 700 milhões de barris. Serve de referência para quase 10 milhões de bpd, produção dos EUA. Transacciona em bolsa 70 vezes mais que a sua produção de referência e 8 vezes mais que a produção mundial diária.

O Brent é referência de 5 milhões de bpd (produção do Reino Unido e da Noruega) e transacciona em bolsa, em média, 500.000 contratos de futuros por dia, 500 milhões de barris. Negoceia em bolsa 100 vezes mais que a sua produção de referência e 6 vezes mais que a produção mundial diária.

No entanto, o WTI está longe do litoral e obstruído e o Brent sofre de uma diminuição da oferta. São referências enviesadas da cotação do petróleo mundial mas, à falta de melhor, continuam a ser as mais fidedignas referências a nível mundial. O Brent para cerca de 60% e o WTI para o remanescente da produção mundial, tendo Oman-Dubai alguma expressão como referência para o petróleo do Médio Oriente.

Antes de 2007 o WTI, raras excepções, sempre foi vendido mais caro que o Brent. Isso foi antes do petróleo do Dakota do Sul ter inundado Cushing, mais do que aquele que as refinarias locais poderiam aceitar, começando o armazenamento, a construção de novos reservatórios e de novas refinarias. Em 2010 começou a chegar abundantemente crude canadiano a Cushing e a partir de Agosto desse ano o Brent de Londres ultrapassou a cotação do WTI, 3 meses antes do advento da “primavera árabe” que se iniciou na Tunísia no dia 18 de Dezembro de 2010. Até ao reajuste, provavelmente no final de 2013, com a finalização do oleoduto “Keystone XL”, o WTI não será referência – benchmark – para o preço do petróleo, no entanto os futuros nas bolsas de mercadorias, as plataformas de negociação e os meios de comunicação continuam a realçá-lo como o preço do crude de referência e neste momento cota nos 97 USD/Barril. A nível mundial o Bonny Light da Nigéria a 111 USD, o Tapis (referência para o sudeste asiático) a 113 USD, o Brent cota nos 107 USD, o Urals da Rússia a 106 USD, o Light Louisiana Sweet (LLS) dos EUA a 110 USD, o crude angolano a 108 USD. As reservas de “ouro negro” de Angola valem 1 bilião de USD, 4 vezes o PIB português. As reservas de ouro portuguesas valem 10% do PIB.

O WTI e o Brent não são facilmente passíveis de arbitragem. O fluxo de crude entre a Europa e os EUA é efectuado, normalmente, através da costa do Golfo do México e o custo de transporte é actualmente cerca de 3 a 4 USD/barril. O crude dos EUA comparável com o Brent é o Light Louisiana Sweet [LLS] da costa do Golfo do México. Existem 2 spreads distintos: O WTI-LLS que reflecte os problemas de capacidade de armazenamento em Cushing, dificuldade de escoamento do crude da cidade do Oklahoma e consequente abundância que pressiona o WTI em baixa e o LLS-Brent que espelha o jogo da oferta e da procura de crude entre os EUA e o Norte da Europa. O spread histórico de cerca de 3 a 4 USD/barril reflecte os custos de transporte acima mencionados. O WTI é a cotação de referência para os EUA, é uma referência regional, o Brent é a referência do mar do norte para a Europa e para o mundo e o LLS é, provavelmente neste momento, a referência dos EUA para o resto do mundo. Mas, apesar do LLS ser um crude de qualidade e independente, não é transaccionado em bolsa e o volume de 200.000 bpd é pouco significativo. A diferença é essencialmente geográfica entre o preço pago pelo petróleo no centro dos EUA e pago no litoral dos EUA ou na costa de qualquer parte do mundo. Petróleo no litoral é uma referência mundial, no centro de um grande país é uma referência regional. Essa lacuna significa que as refinarias dos EUA na costa pagam um prémio enorme para comprar petróleo importado, quando há uma abundância de petróleo no interior disponível para ser vendido a um preço significativamente mais baixo.

O LLS e o Brent têm qualidade similar e podem ser movidos por meio de petroleiros, o spread LLS-Brent é um reflexo dos custos de transporte. O mercado direcciona LLS dos EUA [Costa do Golfo] para a Europa e Ásia. O que basicamente significa que os EUA estão a reduzir as importações de petróleo - um cenário raro no mercado. O petróleo para manter um valor elevado tem que ser facilmente exportável, para manter escassez, como é o Brent, o Light Louisiana Sweet, o Bonny Light da Nigéria, o petróleo angolano…

7. O Excesso de Oferta de WTI e a escassez do Brent à luz do Contango e do Backwardation.

O contango ou forwardation é um termo usado no mercado de futuros para descrever uma curva a prazo com inclinação ascendente. O preço a prazo [no futuro] de uma mercadoria excede o seu preço à vista [hoje] e acontece quando existe excesso físico da mercadoria. A produção actual excede a procura de crude nesse momento, pressionando em baixa os preços e mantendo o preço dos prazos seguintes. É normal para uma mercadoria não perecível que tem um custo de posse. O custo de posse inclui taxas de armazenamento mais o juro prescindido pelo empate de capital e o respectivo seguro. O contango não deve exceder o custo de posse, porque quando o excede surge uma oportunidade de arbitragem, de lucro. O WTI de Nova Iorque, no ponto de entrega em Cushing tem excesso de crude e esteve em contango durante 3 anos – gráfico4 – até ao dia 25 de Outubro de 2011.

Os dados macroeconómicos favoráveis, das últimas semanas, relativos ao mercado de trabalho [Jobless Claims], o Inverno rigoroso e o esperado acordo para reverter o pipeline “seaway” [alcançado no passado dia 16 de Novembro], criaram expectativas, no último mês, de redução dos stocks de crude em Cushing. A provável diminuição dos stocks conduziu o mercado à inversão de posicionamento de contango para um ligeiro backwardation [curva descendente no início, mas horizontal nos últimos 2/3] reflectido no gráfico5. Mas, caso não haja redução de stocks o contango regressará. A Enbridge acordou, no dia 16 de Novembro, pagar 1300 milhões de USD por 50% do pipeline “seaway” que pertence à ConocoPhillips e em parceria com a EPP [detentora dos outros 50%], reverterem o oleoduto e trazer crude de Cushing, diminuindo os elevados stocks de petróleo, para a costa para ser exportado a preços mundiais [o que é pago por um crude “waterborne”, no litoral]. O consórcio espera que no início do 2º trimestre de 2012 possam ser revertidos 150.000 bpd e a partir de 2013 a quantidade poderá alcançar os 400.000 bpd de crude proveniente de Cushing para Houston, na costa.

O petróleo canadiano é um “landlocked” e flui através de oleodutos até aos EUA. O objectivo das empresas canadianas é alcançar a costa sul dos EUA, para aceder aos preços mundiais.

O Heavy Hardisty canadiano era negociado no início de Outubro a 64 USD/barril, enquanto o WTI cotava nos 75 USD/barril e o Brent de Londres a 103 USD/barril. O Canadá que exporta cerca de 2 milhões de bpd, estava a perder 22 milhões de USD/dia e 660 milhões de USD/mês em relação ao crude que é vendido em Cushing e perdia 78 milhões de USD/dia e 2300 milhões de USD/mês por não aceder aos preços do crude internacional, neste caso o Brent. Por isso a urgência das petrolíferas canadianas na construção de pipelines que liguem ao oceano, como o “Keystone XL”. No início de Outubro, o WTI era mais caro 17% que o Heavy Hardisty. No passado dia 15 de Novembro o WTI negociava nos 98,60 USD/barril e o Heavy Hardisty nos 92,49 USD/barril, a diferença estreitou para 6,6%, porque apesar das petrolíferas canadianas inundarem os EUA de crude, estão a começar a exigir preços mais altos, pressionando também em alta o WTI de Nova Iorque. O Canadá está disposto a construir pipelines através das montanhas rochosas até ao oceano Pacífico para alcançar a China e o Japão sequiosos de petróleo. Os pipelines que irão alcançar a costa sul dos EUA, não serão suficientes para escoar a exponencial exploração de petróleo que iremos assistir nos próximos tempos no Canadá. As principais empresas petrolíferas do mundo estão a demarcar o seu território nas incomensuráveis reservas de crude Heavy canadiano, à medida que o Light sweet vai sendo cada vez mais raro. A corrida ao “ouro negro” canadiano está prestes a começar.

Alguns investidores acreditam que em 2005 e 2006 o WTI estava em contango devido à percepção de uma escassez futura da oferta. Muitos hedge funds [fundos de cobertura de risco - investimentos de curto e longo prazo com o objectivo de garantir uma cobertura da carteira perante a volatilidade do mercado] podem ter aproveitado a oportunidade de arbitragem comprando petróleo à vista mais barato e vendendo contratos futuros mais caro e armazenando o petróleo para entrega futura. Em resultado das compras a cotação do crude subiu e, possivelmente, um prémio de 10 a 20 USD/barril foi acrescentado ao preço à vista.

O termo Backwardation descreve uma curva a prazo com inclinação descendente. O preço dos contratos futuros de uma mercadoria é inferior ao seu preço à vista [hoje]. Geralmente implica que existe no curto prazo alguma possibilidade de falta física da mercadoria. É exemplo o Brent de Londres, caracterizado pela escassez de crude. A procura para satisfação imediata é elevada e, consequentemente, pressiona em alta os preços à vista [os preços que estão a negociar para entrega no prazo mais próximo, para entrega imediata].

No início de Janeiro de 2009, depois dos stocks de petróleo aumentarem em 6,7 milhões de barris na semana anterior [acima dos 700 mil barris esperados pelos analistas], os stocks em Cushing subiram para um recorde de 32,2 milhões de barris – gráfico2. A procura permaneceu fraca e a armazenagem cada vez mais apertada em Cushing. Os contratos para entrega em Fevereiro foram negociados com um desconto quase recorde de 4,76 USD/barril em comparação com os contratos para Março, uma diferença conhecida como super-contango, que reflecte os custos envolvidos, incluindo os de armazenamento, financiamento e seguro. Petrolíferas, refinarias e investidores, a tentar lucrar com um raro super-contango que indicia que o mercado esperava que as cotações subissem vertiginosamente no Verão de 2009. O WTI para entrega em Fevereiro fechou no dia 12 de Janeiro 2009 nos 37,59 USD/Barril, 15 USD abaixo do contrato para Julho, 6 meses à frente.

A Morgan Stanley, a Goldman Sachs e o Citigroup entraram na arbitragem do super-contango existente no crude norte-americano, WTI. Segundo Stephen Schork, presidente da consultora Schork Group na Pensilvânia, o custo com armazenamento, financiamento e seguro de um super-tanque, com capacidade até 2 milhões de barris, é de 1,50 USD/Barril por mês.

O custo de armazenagem é cerca de 0,90 USD/barril. Com um custo do crude de 90 USD/barril, o financiamento [custo de oportunidade] a uma taxa de juro de 4% é de 0.30 USD/barril por mês. O custo do seguro ronda os 0,30 USD/barril por mês. Se por absurdo não coincidir um rombo no tanque com a falência da seguradora, a operação é isenta de risco, pura arbitragem.

A crise financeira de 2008 conduziu a uma queda vertiginosa das cotações do crude e criou níveis de contango históricos. No dia 19 de Dezembro de 2008 expirou o contrato de Janeiro a 33,87 USD/barril, 8,49 USD mais baixo que o contrato de Fevereiro, o maior diferencial de sempre, entre meses consecutivos [o maior super-contango histórico]. Com um spread tão grande, os investidores obtiveram um lucro fácil. Compraram contratos de Janeiro, esperaram pela entrega física do petróleo para armazená-lo. Ao mesmo tempo venderam o contrato de Fevereiro e quando este expirou entregaram o crude que tinham armazenado desde Janeiro.

Se um investidor, no dia 19 de Dezembro de 2008, comprasse 2000 contratos [corresponde a 2 milhões de barris de crude, um petroleiro carregado] referentes ao mês de Janeiro e no mesmo momento vendesse 2000 contratos de Fevereiro, obteria um lucro de 14 milhões de USD. O diferencial entre a cotação de Janeiro de 2009 e a de Fevereiro era de 8,49 USD/barril e os custos de armazenamento, financiamento e seguros de 1,5 USD/barril durante um mês de armazenamento para entregar fisicamente em Fevereiro, um lucro líquido de 6,99 USD/barril.

Um super-contango acontece ocasionalmente. Existem várias razões possíveis: a) Devido à falta de capacidade de armazenamento, a produção tem que ser vendida pressionando os preços actuais em relação às cotações futuras; b) Caso os produtores de crude necessitem de dinheiro e se existirem dificuldades no acesso ao crédito, as petrolíferas têm que vender mais e pressionam os preços para entrega imediata e o spread alarga face aos contratos futuros dos meses seguintes que mantêm a mesma cotação. A escassez de crédito no final de 2008 poderá estar na origem do super-contango histórico de Dezembro desse ano; c) A falta de crédito para financiar os arbitragistas [compram mais barato e vendem mais caro, ajustam o mercado e diminuem o contango]. Se o custo de crédito [taxas de juros] é elevado, o contango será alto.

Desde que o contango permaneça acima dos custos de armazenamento, crédito e seguro o investidor vai continuar “sentado” sobre o seu crude armazenado. Segundo o Credit Suisse, o armazenamento em terra é de cerca 0,75 USD/barril por mês, com custos de financiamento e seguro incluídos. As petrolíferas também podem explorar a oportunidade de arbitragem, atrasando a produção e “armazenando a mercadoria no solo” que tem somente os custos fixos associados à produção. O contango “cria um incentivo financeiro para armazenar mais crude”. No final de 2008, à medida que o contango se foi alargando, a capacidade de armazenagem de Cushing foi testada pelo mercado. As refinarias nos EUA reduziram a sua produção [originando o aumento de stocks de crude] para usufruírem de preços de petróleo mais baixos e em Dezembro estavam a operar a 82,5% da sua capacidade, valor mais baixo desde Outubro.

8. As cotações dos contratos futuros do WTI e do Brent para prazos longos [a partir de 2016] indicam WTI mais caro que Brent. As armadilhas na negociação do “pair trade “ WTI/Brent.

Os contratos futuros do WTI e Brent para 2017 e anos seguintes têm muito pouca liquidez, mas servem de referência para se tiraram ilações. Os futuros do WTI para 2017 cotam neste momento perto do 93 USD/Barril, enquanto os futuros do Brent para 2017 e anos seguintes cotam nos 90 USD/barril. Existe uma aproximação no longo prazo das cotações dos contratos futuros do WTI e do Brent e para prazos mais longos [a partir de 2016] os preços do WTI são mais altos que os do Brent e indiciam que no longo prazo o WTI será sempre mais caro que o Brent. No entanto no curto prazo o spread, favorável ao Brent, deverá manter-se enquanto os stocks de crude nos EUA não diminuírem e diante da evidência dos stocks de petróleo do mar do Norte cada vez mais escassos. A Noruega já ultrapassou o seu “Peak Oil” [o pico de produção foi atingido e neste momento, a produção, está numa fase descendente] e o Reino Unido está perto. É uma característica dos países produtores de Light Sweet [é provável que o crude de melhor qualidade tenha atingido o “Peak Oil”. A Líbia já atingiu o pico de produção].

Os EUA produzem 9 milhões de barris/dia, mas consomem 20 milhões, quase 25% do consumo mundial. O Canadá produz cerca de 3,5 milhões bpd, cerca de 70% são exportados para os EUA. Parte da produção do México também vai para os EUA e o remanescente provém da Venezuela e outros locais. Mas os EUA querem depender só da América do Norte.

A primeira falácia é pensar que o spread entre o WTI/Brent já é demasiado e não tem mais espaço para aumentar. Os argumentos que aqui vão sendo apresentados corroboram que a cotação do WTI está pressionada em baixa e o preço do Brent é impulsionado em alta [apesar de neste momento com a crise das dívidas soberanas na Europa, o crescimento económico europeu ter sido revisto fortemente em baixa].

A segunda armadilha passa pelas posições longas [compradoras] em WTI e curtas [vendedoras] em Brent assumidas por alguns investidores. Quando os contratos chegam à maturidade têm que fazer o rollover [passar de um vencimento, para o vencimento do mês seguinte] vão ficar com Brent vendido mais barato porque está em Backwardation [o mês seguinte é mais barato que o mês anterior] e ficavam até 25 de Outubro de 2011 com WTI longo [comprado] mais caro porque este estava em contango, agora como o WTI está em Backwardation são beneficiados, mas se os stocks em Cushing não diminuírem é provável que o WTI volte a um posicionamento de contango e as posições longas voltem a ser penalizadas no rollover.

9. A cotação do Brent é impulsionada pela sua escassez. Esta escassez é tentadora de manipulação do mercado. Faltam, na Europa, refinarias aptas para trabalhar com Heavy Oil.

A Hetco, intermediária na negociação de petróleo, anunciou no dia 19 de Janeiro de 2011 que comprou 8 dos 25 carregamentos de crude dos campos petrolíferos de Forties e 2 dos 8 de Brent, para entrega em Fevereiro. Passou a deter uma influência significativa, cerca de 30%, no mercado físico do crude do mar do Norte. A cotação do Brent registou uma subida significativa nesse dia, aumentando o spread entre o WTI e o Brent para 6,42 USD.

A oferta fica limitada. Se nesse mês existir uma escassez real de fornecimento, os stocks diminuem e o preço dispara. Os especuladores costumam actuar quando há falhas de produção. É o perfil de um “squeeze” (apertar) típico no mercado do petróleo, nos meses seguintes o spread volta a estreitar. Comprar parte da produção num mês em que se espera fraca produção, sobe os preços do Brent e o spread entre o WTI/brent alarga-se.

A Hetco compra físico para entregar contra uma posição curta de futuros no ICE. Fá-lo porque é um investidor suficientemente grande. Quase todo o sistema de preços de petróleo é hoje baseado nas transacções de petróleo físico, combinadas com posições no mercado de futuros. O mesmo aconteceu quando o Brent atingiu em meados de 2008 os 147 USD/barril e no final do ano cotava nos 35 USD, uma perda de mais de 75%. Nada pode ser tão volátil se não estiver sob um jogo financeiro significativo. Isso afecta a vida das pessoas. O mercado de petróleo culminou numa enorme especulação financeira. Os intermediários controlam o mercado em detrimento dos produtores e consumidores. Só 70 carregamentos, cada de 600.000 barris, que saem por mês do mar do Norte e são a referência directa para os preços de 60% da produção mundial e indirectamente (através da arbritagem BFOE/WTI) para os remanescentes 35%. A evolução do Brent tem sido a resposta ao declínio da produção, a Noruega já atingiu o Peak Oil e pelo facto dos traders não resistirem à manipulação do mercado, comprando contratos à vista e “squeezing” os que tinham vendido sem ter. Como existem menos carregamentos, é mais fácil de manipular o mercado. Estão investidos 260 mil milhões USD no mercado de petróleo. Mas o crude do Mar do Norte em termos mensais vale 4 mil milhões de USD.

A Líbia produz 1,7 milhões bpd, 2% da produção mundial. Grande parte do seu petróleo é Light Sweet, o de melhor qualidade, que faltou às refinarias europeias. Muitas refinarias não estão aptas para refinar Heavy oil, logo os preços dispararam. À medida que o Light sweet vai escasseando no mundo, é preciso que as refinarias estejam aptas para trabalhar com Heavy oil, que existe em proporções incomensuráveis no Canadá e Venezuela, muito longe do peak oil. Os países que produzem Light Sweet, a maior parte já ultrapassaram o pico de produção.

10. O Armazenamento abaixo do solo acarreta subida de cotações do crude. O petróleo como mercadoria financeira. Crude é um activo financeiro como os depósitos a prazo ou uma obrigação do tesouro. Factos mais que suficientes para a subida da cotação do petróleo.

Hoje em dia existem reservas de petróleo suficientes para que a cotação do crude fosse muitíssimo mais baixa. O armazenamento debaixo do solo, o açambarcamento debaixo do solo, mantendo a quantidade produzida baixa para levar à subida dos preços. A insuficiência de refinarias, nomeadamente para refinar crude Heavy que começa a ser cada vez em maior quantidade à medida que as reservas de Light Sweet vão escasseando. Enquanto não houver vontade para serem construídas novas refinarias, o preço do crude vai manter-se caro.

Existem no mundo 3500 petroleiros, em média têm uma capacidade entre 1 e 2 milhões de barris, capazes de transportar 5 mil milhões de barris, o consumo mundial de petróleo durante 2 meses. Transportam 62% da produção mundial, o remanescente é efectuado pelos oleodutos [38%]. Os comboios e camiões têm percentagem insignificante.

Um contrato futuro de crude corresponde a 1000 barris. Com 2000 contratos temos 2 milhões de barris e um petroleiro cheio. O WTI negoceia em média 700.000 contratos de futuros por dia, 8 vezes mais que a produção mundial diária. O Brent negoceia 6 vezes mais.

Um petroleiro demora no máximo 20 dias do mar do Norte ou de África até os EUA. De África para Singapura 30 dias e para o Japão 40 dias. Do Médio Oriente para o Japão 20 dias. Se por absurdo considerarmos que todos os petroleiros levam 40 dias para entregar a sua mercadoria no porto de destino, para o transporte de 62% da produção mundial diária durante os 40 dias necessitamos de 1300 petroleiros, logo existem em excesso 2200 navios, mas para o transporte normal da mercadoria. Porém, para a “mercadoria financeira” quando temos super-contangos, compra de carregamentos à espera que a cotação suba e outras operações financeiras, existe escassez de petroleiros. Toda a gente dá um Reino por um petroleiro. O crude deixou de ser uma mercadoria real, para ser uma mercadoria financeira. Tal como o ouro e a prata e outras mercadorias [até o milho, trigo e sementes de soja]. As cotações dos vários crudes a nível mundial são expressas em USD e se este depreciar as petrolíferas pedirão mais dinheiro pela sua mercadoria para manter um montante idêntico em relação às outras moedas. Em 1973 os países exportadores de petróleo, com a escalada dos preços, receberam montantes elevados de USD e devido ao seu exíguo mercado interno aplicaram no exterior, inundando os mercados internacionais de liquidez e tornaram popular o termo “Petrodólares”.

Ao contrário dos investidores, o custo de armazenamento para os produtores é praticamente zero [custos fixos da produção]. O objectivo das petrolíferas é maximizar o lucro. Vão manter o petróleo no chão se for mais rentável do que vendê-lo e aplicar o dinheiro noutros activos financeiros. Se a tendência for de uma subida do petróleo de 15% no próximo ano, as petrolíferas vão extrair o menos possível contribuindo ainda mais para a escassez e subida do crude e colocam de lado a opção de extrair e vender o máximo petróleo possível para aplicar num activo financeiro que renda 5% de juro. Daqui se inferi o aumento da correlação entre mercadorias, acções, taxas de juros e outros activos financeiros. Se considerarmos os minerais como activos de curto prazo, perante uma curva de rendimentos invertida é preferível manter os minerais no solo. Eles são mais rentáveis no curto prazo. O comportamento conduz ao aumento do preço dos minerais. Como a yield curve tem um declive negativo, no longo prazo a rentabilidade é menor. No longo prazo aumenta-se a extracção de crude e os preços descem.

11. O controlo de inflação pode pressionar, em baixa, o preço do WTI?

Os contratos de futuros do WTI [e outros crudes] tornaram-se uma expressão altamente financeira do mercado das taxas de juros e as expectativas para elas. Em alguns movimentos, provavelmente, podemos dizer que o mercado que antes via a perspectiva inflacionária através do mercado das Obrigações do Tesouro, agora mudou para o mercado de petróleo. A Administração dos EUA vende petróleo, para baixar preço e aliviar a inflação que poderá advir do QE2 “quantitative easing2” – “impressão de dinheiro” para comprar dívida pública e injectar liquidez na economia. A Reserva Federal dos EUA poderá estar a usar o mercado de commodities,nomeadamente o crude, para compensar os efeitos das compras do Tesouro. No dia 23 de Junho deste ano foram vendidos 60 milhões de barris das reservas da IEA [International Energy Agency], 30 milhões eram provenientes da reserva estratégica dos EUA. O QE2 terminava a 30 de Junho. Reposição de 2 meses de crude líbio foi a justificação das autoridades. A FED pretende combater a inflação através do mercado de petróleo? Mas a FED não pode “imprimir petróleo”. Os produtos refinados baixaram 10%, enquanto o crude baixou 30%. As refinarias ficaram com o lucro e os preços mantiveram-se altos a pressionar a inflação.

Os contratos de futuros do WTI [e outros crudes] tornaram-se uma expressão altamente financeira do mercado das taxas de juros e as expectativas para elas. Em alguns movimentos, provavelmente, podemos dizer que o mercado que antes via a perspectiva inflacionária através do mercado das Obrigações do Tesouro, agora mudou para o mercado de petróleo. A Administração dos EUA vende petróleo, para baixar preço e aliviar a inflação que poderá advir do QE2 “quantitative easing2” – “impressão de dinheiro” para comprar dívida pública e injectar liquidez na economia. A Reserva Federal dos EUA poderá estar a usar o mercado de commodities,nomeadamente o crude, para compensar os efeitos das compras do Tesouro. No dia 23 de Junho deste ano foram vendidos 60 milhões de barris das reservas da IEA [International Energy Agency], 30 milhões eram provenientes da reserva estratégica dos EUA. O QE2 terminava a 30 de Junho. Reposição de 2 meses de crude líbio foi a justificação das autoridades. A FED pretende combater a inflação através do mercado de petróleo? Mas a FED não pode “imprimir petróleo”. Os produtos refinados baixaram 10%, enquanto o crude baixou 30%. As refinarias ficaram com o lucro e os preços mantiveram-se altos a pressionar a inflação.

12. Em Portugal nunca existiu uma plena política de prospeção de petróleo. É provável qua haja petróleo a profundidades consideráveis. A meseta Ibérica encaixa no continente americano e provavelmente há milhões da anos estiveram interligados, nomeadamente na bacia se São Lourenço, no Canadá, onde estar a ser explorado petróleo. Mas temos que gastar dinheiro em investigação e desenvolvimento. E poderá com a tecnologia existente não ser rentável aos preços de mercado de hoje. mas só arriscando o saberemos... É provável que haja petróleo em todos as partes do globo, mas mas acessível e menos acessível. E quanto menos acessível maior é o custo para o retirar. E poderá já estar oxidado e não ter qualquer qualidade e viabilidade para ser utilizado.

. Formação e estrutura dos preços dos combustíveis em Portugal. Grande parte vai para impostos e uma grande variação no preço do petróleo provoca uma pequena alteração nos preços dos combustíveis. A senbilidade dos preços dos combustíveis é muito baixa em relação à variação do preço do petróleo. A elasticidade é muito baixa, quase rígida dos preços dos combustíveis à variação do preço do petróleo.

. Como está cotado em USD, a depreciação do euro contra o dólar encarece o barril.

. Ver para o que dá um barril de petróleo. 19% gasolina (120 graus). 38%gasóleo (160 graus), GPL (ignição 20 graus), kerosene, betume, óleos e outros lubrificantes e derivados do petróleo. Por isso o GPL é bastante perigoso.

“Haverá um Peak Oil no futuro não devido às reservas. Um Peak Oil não do lado da oferta, mas do lado da procura.”

Publicado na ATM / Analistas Mercados Capitais

http://www.associacaodeinvestidores.com/index.php/artigos-e-teses/63-artigos/188-por-detras-das-cotacoes-do-petroleo-wti-de-nova-iorque-e-brent-de-londres