1. A Cimeira europeia de

9 Dezembro. O primeiro passo para ultrapassar a crise do euro.

A cimeira do passado dia 9 de Dezembro fica marcada como

a primeira com carácter político. A Zona Euro necessitava de uma decisão

política, como de “pão para a boca”. Algo de positivo foi elaborado para a

salvação do euro. Neste momento é um simples esboço, mas esperemos que mais

tarde se concretize em algo mais palpável. Pela primeira vez a luz ao fundo

túnel começa a ser visível. Foi um dia de renascimento do projecto europeu, com a

consagração de uma estabilidade orçamental. São

medidas estruturais e o primeiro passo para a criação, das tão mencionadas,

“eurobonds”. Estas obrigações do tesouro europeu, como o próprio nome indicia,

para serem viáveis têm que ter inerente um tesouro europeu e um orçamento único

subjacente. O princípio do fim da crise do euro? Sim. O primeiro passo político

está dado. As anteriores cimeiras apenas consagraram medidas financeiras,

decisões conjunturais, bastante necessárias para ganhar tempo, mas que são

meros paliativos. O problema do euro não se resolve com dinheiro, apesar de no curto prazo ser provável que a Zona Euro

necessite de um quantitative esasing

e de maior flexibilidade do Banco Central Europeu (BCE), duas medidas que

colidem com o tratado da União Europeia. O empréstimo do BCE de 489 mil milhões

de euros a 520 bancos europeus serve para dar liquidez a um sistema financeiro

sem liquidez. Mas uma união orçamental, aliada à união monetária [cristalizada

no BCE], retiraria toda a especulação em torno do euro. O euro passaria a

usufruir de uma política económica efectiva.

O euro é a única moeda a nível

mundial que não usufrui de uma plena política económica. Tem uma política

monetária centrada no Banco Central Europeu (BCE), mas quanto à política

orçamental cada país tem a sua. Para a moeda única ter o segundo pilar a

funcionar, os orçamentos deveriam ser centralizados no Parlamento Europeu. Os

parlamentos nacionais teriam de abdicar da elaboração, tal como a conhecemos,

do Orçamento do Estado. Seria organizado um orçamento regional. O Orçamento do

Estado português estaria para o Orçamento Central europeu, assim como os

orçamentos das Regiões autónomas da Madeira e dos Açores estão para o Orçamento

do Estado nacional.

Na agenda da cimeira estava o objectivo de criar

condições para salvar o euro. Quanto às dívidas soberanas, o seu elevado peso

não vai desaparecer facilmente. Os Credit

Default Swaps (CDS), subjacentes a essas dívidas, levarão muito tempo para

voltarem a níveis sustentáveis de 0.1, 0.2 ou 0.3 pontos percentuais e o

mercado manter-se-á pressionado [esta cimeira é o primeiro passo para travar a

subida dos CDS]. Passarão muitos anos

até as contas públicas estarem equilibradas. Por último, a decadência das

economias desenvolvidas, onde se inclui a União Europeia, tenderá a agravar-se

e será uns dos grandes problemas e desafios no futuro.

São medidas desfavoráveis para os países

meridionais, habituados a conviver e a viver à sombra do crescente

endividamento? Não. São medidas que trazem a necessária disciplina. São

inadmissíveis 37 anos, consecutivos, de défices públicos em Portugal.

Responsabilidade dos governos? Em parte não. Uma quota-parte deve ser imputada

à população. A democracia não é perfeita, no entanto até prova em contrário continua

a ser o melhor dos sistemas. Mas, a qualidade da democracia é fundamental e ela

é proporcional aos níveis de educação, aliados ao sentido de civismo e à

literacia económico-financeira da população. Em Portugal é quase impossível

alguém ganhar eleições a falar sobre a realidade, a referir que não há dinheiro

ou a prometer austeridade. Na Suécia diríamos que é uma hipótese plausível.

A outra quota-parte é da responsabilidade dos calendários

eleitorais, que forçam os governos a tomarem medidas populares e

consequentemente a endividar-se. Agradar aos interesses instalados e aos

corporativismos, não deixa margem de manobra para desenvolver uma sociedade e

colocar uma economia a crescer.

Estamos perante um dilema: menos soberania e manter o nível de vida ou manter a soberania e empobrecer.

2. As medidas e os pontos mais marcantes

da cimeira.

Quanto aos pontos mais marcantes da cimeira: 1º Clarificar o

papel do Parlamento Europeu. As estruturas de representação democrática - o

Parlamento Europeu e os parlamentos nacionais dos países membros - serem

"associadas de maneira adequada".

2º “Um quadro de prevenção global" com disposições

legais sobre uma "regra orçamental", a ser inscrita ex ante "de preferência

ao nível constitucional ou equivalente". A regra central deverá ser a proibição de qualquer país membro

ter um défice estrutural (corrigido das variações cíclicas e das medidas extraordinárias)

superior a 0,5% do PIB nominal. Esta norma ficou conhecida como “regra de ouro”.

No Pacto de Estabilidade e Crescimento (PEC), o limite do défice é de 3%.

3º Um novo quadro jurídico de regulamentação financeira, fiscal

e do mercado de trabalho. No sentido de uma harmonização no imposto sobre as sociedades

[IRC] (um ponto que afecta directamente a Irlanda) e de instauração de uma taxa

sobre as transacções financeiras (um ponto que afectaria directamente o Reino

Unido e o Luxemburgo).

4º Os Estados aderentes deverão submeter ex ante os planos de colocação de dívida. A Comissão Europeia "analisará em

particular os principais parâmetros da estratégia traçada nos planos

orçamentais, e se necessário dará parecer sobre os mesmos". Se houver

incumprimento "grave" do PEC, o país terá de rever o projecto de

plano orçamental. Entrada em vigor do "semestre europeu". Segundo as regras do "semestre

europeu", os membros da União Europeia (UE) têm de apresentar os seus

programas de estabilidade e crescimento em Abril, após o que a UE emite

conselhos para orientar a elaboração dos orçamentos nacionais no final do ano.

5º Em caso de défices excessivos, haverá

"consequências automáticas", a não ser que uma maioria qualificada

dos membros se oponha. Os governos têm de apresentar um plano de "reformas

estruturais" que será monitorizado pela Comissão e pelo Conselho Europeu.

6º Antecipação para Julho de 2012 do

Mecanismo Europeu de Estabilidade (MEE), mas só poderá funcionar depois dos

membros que representam 90% do capital o ratificarem. O Fundo Europeu de

Estabilização Europeia (FEEF) acabará por funcionar em paralelo durante algum

tempo com o MEE, pois continua com o mandato até meados de 2013. Ambos os fundos ficarão sob gestão do BCE. No conjunto, os dois fundos - FEEF (dispõe

de 250 mil milhões de euros ainda não aplicados) e MEE, terão um tecto de 500

mil milhões de euros, mas pode aumentar em Março de 2012. A capacidade

combinada dos dois instrumentos é de 500 mil milhões de euros, o que é

insuficiente. O Banco Central da China poderá estar a

pensar num fundo de 300 mil milhões de dólares para investir no estrangeiro,

"presumivelmente na Europa" e o Qatar poderá também estar preparado

para contribuir para o FEEF.

7º As decisões no

âmbito do MEE poderão ser, em situações de emergência, decididas por "supermaioria"

de 85% do capital inscrito no BCE, abandonando a regra da unanimidade. A

emergência é definida pela Comissão e pelo BCE.

No entanto, estas medidas políticas aparentemente

eficazes para salvar o euro não foram suficientes para acalmar os mercados que

reagiram negativamente. O euro depreciou-se. Qual a justificação para esta

reacção desfavorável? As características dos investidores e a sua quantidade no

mercado, poderão explicar esta situação. São pouco os investidores no mercado e

na sua maioria são de curto prazo e estavam à espera de medidas financeiras

significativas, para retirarem mais-valias numa subida rápida de alguns dias.

Colocar mais dinheiro na economia não é solução para os

problemas estruturais, mas é sempre bem-vindo e no curto prazo traz algum

conforto. Como fazem os EUA e o Reino Unido através de quantitative esasing, palavras eufémicas para dizer “impressão” de dinheiro.

Os investidores de longo prazo estão à espera de mais sinais e sabem que não

será fácil politicamente implementar estas medidas. Em caso de referendo o

programa pode ser todo posto em causa. A indisciplina

orçamental e os desajustamentos nas balanças comerciais, derivados

principalmente da globalização, conjugam-se num declínio tendencial do

crescimento económico. O "compacto orçamental" poderá ser o começo da solução. São muitas e ambíguas as

medidas, requerendo consensos alargados, quer ao nível interno, quer ao nível

da articulação entre 26 países membros. É uma tarefa hercúlea conjugar todas estas

medidas.

3. A teoria keynesiana. O modelo de Hiks. O modelo

de Mundell-Fleming aplicado à economia

portuguesa.

A “Teoria Geral do Emprego, do Juro e da

Moeda” publicada por

Keynes, economista britânico, em

1936, foi formalizada

matematicamente por Hicks e procura ilustrar a relação entre a taxa de juro e o

PIB e o seu equilíbrio de curto prazo no mercado de bens e serviços e no

mercado monetário. O

modelo pode ser aplicado a uma economia fechada ou aberta. É o

modelo IS/LM [Investiment Saving/ Liquidity preference Money

supply], cujo

equilíbrio no mercado de bens e serviços tem subjacente a igualdade entre o

investimento [investiment] e a

poupança [saving] e a inclinação

negativa da curva IS é

dada pela relação negativa entre a taxa de juro e o investimento reflectido

quanto mais elevada for a taxa de juro, maiores serão os custos de

financiamento e menor a propensão ao investimento. Mesmo que não se recorra a

empréstimos, com taxas de juros mais elevadas surge a concorrência de

aplicações financeiras que poderão ser mais rentáveis que a actividade

produtiva (é o custo de oportunidade) e o incentivo ao investimento diminuirá.

No mercado monetário, a designação LM significa Liquidity preference=Money supply e o equilíbrio é dado pela igualdade

entre a preferência por liquidez [deter moeda ou procura de moeda pelos agentes

económicos] e a oferta de moeda pelo Banco Central e outras instituições

monetárias (OIM, bancos comerciais). Perante uma diminuição do PIB, a procura

de moeda por motivos de transacção diminui e se a oferta de moeda por parte do

BCE se mantém constante, passa a existir excesso de moeda no mercado e

consequente descida do seu preço, da taxa de juro e vice-versa. Logo a

inclinação da curva LM é positiva.

O modelo de Mundell-Fleming (MF), extensão do modelo IS/LM de

Hiks, introduz a balança de pagamentos e é representado pela IS/LM/BP e tem em

conta as taxas de câmbio, fixas ou flutuantes, para calcular a IS e LM. É a

relação entre o mercado interno espelhado nas curvas IS e LM e o mercado

externo reflectido na curva BP. No modelo e caso estejamos perante uma perfeita

mobilidade de capitais, uma política orçamental expansionista num país com

câmbios flexíveis, não influencia o PIB [conduz à apreciação da taxa de câmbio

e à consequente diminuição das exportações que não é compensado pelo aumento do

consumo interno]. Também é inócua uma política monetária expansionista em

câmbios fixos [porque o aumento da oferta monetária será absorvido para a

manutenção da taxa de câmbio] – ver quadro 1.

Perante a crise financeira de 1998, o Brasil resolveu deixar

flutuar a sua moeda que estava fixada ao USD, a política monetária voltou a ser

eficaz e alguns problemas foram debelados, é o apelidado “trilema” ou “tríade

impossível”, não se pode manter, em simultâneo, a

taxa de câmbio fixa, o livre fluxo financeiro com o estrangeiro e uma política

monetária activa. A política monetária do Banco Central

de Hong Kong não influencia o PIB, porque o dólar de Hong Kong tem um “peg”,

desde 1983, com o dólar dos EUA [1USD=7,80HKD]. Se a inflação de 6% colocar em

causa o crescimento, Hong Kong abandonará o “peg”. A moeda do Qatar [Qatari Riyal] mantém-se fixa ao USD desde 1980 [1 USD=3,60 riyal].

Portugal usufrui apenas da política orçamental, que é eficaz

nas nossas relações com a Zona Euro, cujas trocas comerciais representam 60%,

porque partilhamos a mesma moeda [funciona como câmbios fixos]. Mas devido à

elevada propensão marginal às importações, esta política tende a ser inócua.

Parte dos Gastos Públicos serão, provavelmente, apropriados pelo exterior. É

provável que aumentos salariais sejam gastos em produtos importados, em viagens

ao estrangeiro ou depósitos no exterior. Nas grandes obras públicas, os

equipamentos tecnológicos e alguma mão-de-obra qualificada, provavelmente, vêm

do estrangeiro.

Nos restantes 40% das nossas trocas comerciais, a taxa de

câmbio é flexível e, segundo o modelo MF, neste caso a política orçamental

seria ineficaz, mas como estamos no euro não haverá apreciação cambial, porque

a economia portuguesa pesa apenas 2% do PIB da Zona Euro [as nossas exportações,

intensivas em trabalho, baixo valor acrescentado e tecnológico, mantêm a

competitividade via preço. Mas, subsiste a saída de capitais diante de uma

política orçamental expansionista, devido à elevada abertura da nossa economia].

As alterações cambiais do euro são um exclusivo da economia alemã e a política

monetária é feita à sua medida. Em suma, grande parte a política orçamental é

ineficiente e na ausência de política monetária, Portugal desde que entrou para

o euro quase prescindiu da política económica.

Que políticas devem ser tomadas? Incrementar as exportações

principalmente via valor acrescentado, que são a sustentabilidade de longo

prazo e a solidez estrutural. Incentivar o Investimento. Travar e substituir as

importações por sucedâneos nacionais e criar alternativas de energia com

viabilidade económica para reduzir a dependência energética do exterior.

Desincentivar o consumo e as importações e criar hábitos de poupança, para que

não seja preciso recorrer ao crédito externo. Estimular a natalidade. Educação,

Saúde e Justiça de excelência. Criar uma sociedade que saiba respeitar a

liberdade. Que saiba o que é responsabilidade e solidariedade. Que saiba o que

é o trabalho comunitário. Há muito a fazer, há um manancial de medidas e

soluções viáveis. Haja coragem para implementá-las. Há muitos interesses

instalados? Há muitos mitos e “tabus”? Haja audácia para enfrentá-los…

Um exercício simples passa por olhar

para a função do PIB, na óptica da despesa, e verificar o que deve aumentar e o

que deve ser reduzido. A função do PIB é dada pela soma do Consumo (C), do

Investimento (I), dos Gastos Públicos (G) e das Exportações (X) subtraindo as

Importações (M), [PIB=C+I+G+X-M].

No caso português, a inclinação da

curva da Balança de Pagamentos (BP) é quase horizontal. A inclinação da curva

BP depende do grau de mobilidade de capitais e da forma como estes respondem às

variações das taxas de juro e da propensão marginal às importações. Quanto

maior a mobilidade de capitais menor a inclinação da curva da BP e quanto maior

a propensão marginal às importações, mais inclinada será a curva da BP.

Portugal é membro da União Europeia (UE), onde existe

perfeita mobilidade de capitais, logo a inclinação da curva da BP é horizontal

para as relações realizadas com os nossos parceiros europeus e rondam os 70%. As

restantes trocas comerciais são realizadas fora da UE [30%], onde a mobilidade

dos capitais poderá não ser perfeita, o que se traduz numa ligeira inclinação

da curva da balança de pagamentos – ver gráfico 1.

O défice da Balança Comercial é

financiado a taxas de juros praticadas nos mercados internacionais [hoje em dia,

as taxas de juro de referência internacional são as do FMI e da EU. Estamos sob

resgate financeiro]. No caso de perfeita mobilidade de capitais, qualquer

défice da Balança Comercial será financiado à taxa de juro em vigor nos

mercados internacionais. Por isso o saldo da balança comercial é irrelevante

para determinar o equilíbrio da BP, porque o saldo da BP é indiferente à

variação das taxas de juro [Com o programa da tróica e as suas taxas de juro,

esta questão nem sequer se coloca].

Quanto aos remanescentes 40% das exportações

são para fora da Zona Euro, dos quais 30% para países exteriores à União

Europeia e a mobilidade de capitais não é perfeita. Perante um aumento do

rendimento (PIB), haverá um incremento das importações e, consequentemente, um

agravamento do défice da balança comercial. Os investidores internacionais

exigirão taxas de juro mais elevadas para financiar esse défice comercial mais

elevado – ver quadro 2.

Por

último, todas as economias ocidentais estão a cair na “armadilha da liquidez”,

referida pela teoria Keynesiana. Perante taxas de juro bastante baixas, os

agentes económicos preferem deter moeda, manter liquidez em detrimento de

títulos e investimentos, pondo em causa o crescimento económico. Há quase 20

anos que a economia japonesa mantém taxas de juro próximas de zero. O Estado

nipónico substitui-se à população, no consumo, e acumula uma dívida pública de

200% do PIB. Os EUA têm taxas de juro próximas de zero e os bancos centrais da

suíça e Suécia também, para refrearem a crescente procura pelas suas

moedas-refúgio.

4. O

Multiplicador keynesiano. A influência da economia alemã. O efeito quase inócuo

no PIB nacional face a um aumento dos Gastos Públicos do Estado português.

Como poderia o aumento do investimento

do Estado influenciar o aumento do PIB? Keynes descobriu o elemento que

apelidou de efeito multiplicador (k). Um aumento do investimento público

causaria um determinado aumento do PIB, correspondente à multiplicação de k

pelo acréscimo de investimento público. O efeito multiplicador seria dado por k=1/s.

Sendo k

o multiplicador e s

a propensão marginal a poupar da economia definida como o quociente entre a

variação da poupança da economia e a variação do rendimento disponível

(subtraído do saldo líquido entre impostos e transferências do Estado) da

economia e estaria compreendida entre 0 [ante um acréscimo no rendimento

disponível, não há nenhuma poupança adicional] e 1 [todo o acréscimo no

rendimento disponível é poupado].

A Propensão marginal ao consumo mede

o aumenta do consumo de uma pessoa quando há um acréscimo do seu rendimento

disponível. Se a propensão marginal a consumir é 1, o indivíduo gasta todo o

novo rendimento que adquire. Se fosse 0, então pouparia todo o novo rendimento.

A função consumo é em termos matemáticos uma função potência [cresce a ritmos

decrescentes. À medida que o rendimento aumenta, o consumo aumenta mas os

acréscimos são cada vez menores – a 1ª derivada é positiva e a 2ª é negativa]. Ver

gráfico 2

Utilizando os efeitos multiplicadores em

economia fechada e em economia aberta, para tentar demonstrar que aumentar os

Gastos Públicos pode ser contraproducente, dadas as circunstâncias em que vive

a nossa economia (resgate financeiro, elevado défice externo). A oferta de

moeda é determinada pelo BCE e é influenciada pelo andamento da economia alemã.

Se existir mais procura de moeda na Alemanha por motivos de transacção [devido

ao aumento do PIB] e se a oferta monetária do BCE se mantiver, então haverá

escassez de moeda, o seu preço sobe, ou seja a taxa de juro sobe. Se há

contracção económica em Portugal, a procura de moeda por motivos de transacção

diminui e mantendo-se a oferta monetária do BCE, haverá excesso de moeda em

Portugal, o que levaria a uma descida da taxa de juro, mas como o peso da

economia portuguesa é insignificante a taxa de juro mantém-se igual. Para

qualquer estádio da economia portuguesa, forte crescimento [aumento da procura

de moeda e escassez da oferta], acentuada recessão [diminuição da procura de

moeda e excesso da oferta] a taxa de juro vai manter-se inalterada perante

qualquer variação do PIB, logo a curva LM é horizontal [é o facto de

pertencermos à Zona Euro e nosso peso ser residual] – ver gráfico 1.

Face a uma propensão marginal ao consumo

(c) de 0.67 e uma propensão marginal à tributação do Estado (t) de 0.2, o

efeito multiplicador do investimento público no PIB, em economia fechada, seria

de 2,15 [k=1/(1-c*(1-t))]. Em economia aberta e com base numa propensão marginal

a importar (m) de 0.4, o efeito multiplicador reduz-se para 1.16

[k=1/(1-c*(1-t))+m]. Ganha-se, em PIB, 16% do valor investido e as importações

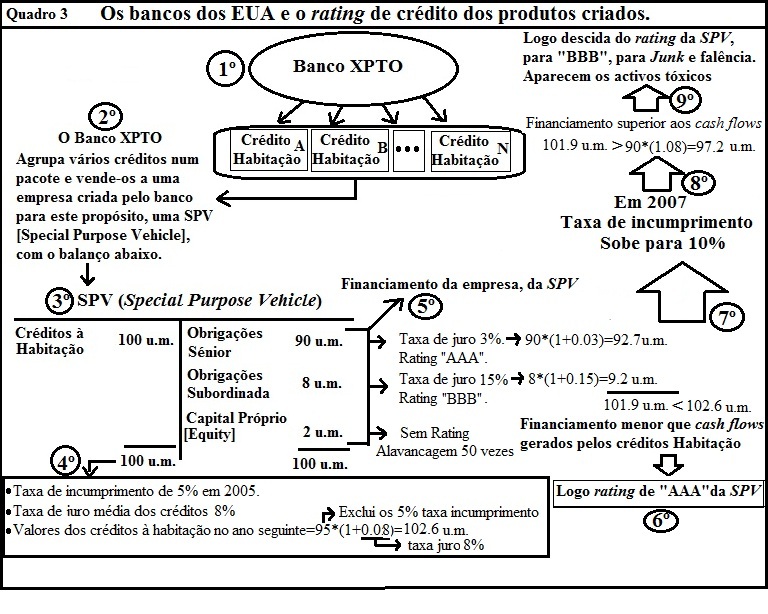

são grande parte desse ganho. Ver quadro 3.

Portugal deveria estar a crescer acima

da média Europeia, porque, pelo menos desde 1999, temos investido (em

percentagem do PIB), muito mais do que a média Europeia. Então porque é que

investindo muito mais, crescemos muito menos? Porque a eficiência do

investimento tem sido das mais baixas da Europa. A Expo, a construção e

remodelação de 10 estádios para o Euro2004, as “scuts”. O Estado português deve

investir em projectos aliados à produção de bens transaccionáveis

internacionalmente e que aumentem a competitividade. A taxa de câmbio real

[preço relativo dos bens entre países] tem sido favorável a países como a

Alemanha, onde os salários subiram menos que a produtividade e em resultado os

custos unitários desceram. Em Portugal os custos unitários têm subido devido à

fraca produtividade.

Mediante as ideias explanadas sobre a

teoria keynesiana e a sua aplicabilidade na resolução dos problemas da economia

portuguesa, infere-se que a aludida teoria é praticamente inócua.

5. Como

se explica o sucesso do keynesianismo nos últimos 70 anos?

Como explicar o

sucesso do keynesianismo? No famoso debate realizado nos anos 30 do século XX,

Keynes conseguiu uma melhor prestação diante do austríaco Hayek. Apesar dos

argumentos de Hayek, baseados na racionalidade, na poupança para alavancar o

investimento. Como explicar que praticamente todos os governos no mundo inteiro

tenham-se transformado em redutos keynesianos? As respostas a estas

interrogações não são difíceis.

O pensamento de Hayek

não é popular, assente numa metodologia eminentemente individualista, centrada

na tomada de decisão de cada agente económico [indivíduo ou empresa]. A

economia depende não da vontade humana, mas da acção humana. O Estado não deve

interferir no normal andamento da acção humana e deve focar-se na regulação e

no garante do estado social e Incentivar os indivíduos a criarem riqueza como sustentabilidade

das crescentes necessidades da actual população mundial.

O sucesso do keynesianismo

está no seu apelo popular, no sentido de que “os mercados são perversos” e os

Estados zelam pelo bem comum. Enquanto Hayek referia a prudência e os

benefícios da poupança, Keynes dizia que era necessário gastar mais. O que a

maioria dos políticos em todo o mundo sempre desejou ouvir, ainda mais referido

por uma fonte científica. O Keynesianismo é baseado no privilégio do imediato,

do consumo e dos gastos, e não na preocupação com o futuro, na poupança e nos

aumentos de produtividade. Preconiza o culto da dívida e a sua dependência após

décadas de “vício”. Venha mais um trago que bem poderá ser o último. A sociedade

de consumo e da imprevidência é, afinal, o reverso da moeda de uma famosa expressão

atribuída a Keynes: “no longo prazo, estaremos todos mortos”. Provavelmente

esta frase foi proferida como a resposta a alguém que lhe perguntou: “E as

dívidas quando serão pagas? Quando começamos a poupar?”. Keynes deve ter

respondido para não se preocuparem, bebessem mais um trago para esquecer, que

estavam para nascer as pessoas [gerações futuras] que pagariam a factura. Nós,

os netos de 2011 estamos a ser chamados a pagar as dívidas que os nossos avôs e

pais fizeram ao longo de sete décadas. A dívida pública é um cheque pré-datado sobre as gerações vindouras. Os jovens pagam e não vão ter reforma. No entanto, o keynesianismo recomenda

que passamos para as gerações futuras. Mas é impossível fazê-lo ad eterno, os Estados um dia entram em

incumprimento e deixam de ter quem lhes sirva mais um trago. Este “jogo” tem um

final trágico e Portugal e a Grécia infelizmente já estão a provar do seu

amargo sabor.

Em Portugal, falta dinheiro e sobra dívida. O endividamento é

proibitivo. Temos que realocar os recursos financeiros existentes para

investimentos reprodutivos. Se olharmos para o peso do consumo e das

importações veremos que algo está errado. Somos uma sociedade pautada pelo

“Ter” em vez do “Ser”.

Todos somos keynesianos, quando se fala de mais e melhor

estado social, mas quando não há dinheiro, todos os fundos devem ser

canalizados para o investimento, que trará crescimento económico para sustentar

novamente o estado social. Todos devem fazer um esforço, todos devem ser

solidários.

Neste momento atravessamos uma séria crise financeira e

desconhecem-se as suas consequências. Mas mais grave seria uma população que

padecesse de uma doença grave. Os portugueses não estão doentes! Por hipótese

se 90% da população tivesse uma doença crónica, sem cura e a qual impedisse as

pessoas de trabalhar, aí sim estaríamos perante um verdadeira crise. Temos que

dar oportunidade aos mais novos, aos jovens desempregados, a todos os

desempregados para ajudarem na construção de um Portugal mais forte. Por isso

há que enfrentar o futuro com optimismo…

No último período de

crescimento económico sustentado, no final do séc. XX a dívida pública era

inferior a 50% e o Estado resolveu reforçar o crescimento, através do aumento

dos Gastos Públicos. Foram injectadas vitaminas numa economia saudável [as

doses todas!]. Uma política desnecessária, uma política pró-cíclica, tendência

dos governos, quer por calendário eleitoral, quer por puro populismo. É a

doutrina plasmada na teoria keynesiana vista aos olhos de quem nos governa. O

correcto seria utilizar esse período de crescimento para poupar e desalavancar

a dívida. Hoje, ante recessões económicas e restrições ao crédito por parte dos

mercados financeiros, era preciso tomar medidas anti-cíclicas. Hoje seriam

precisas essas vitaminas para erguer uma economia agonizada, mas foram gastas

numa economia saudável. É um irónico e surreal paradoxo.

Quando emprestamos dinheiro a alguém, não nos certificamos da

sua capacidade de pagamento? E emprestamos várias vezes. E se essa pessoa nos

pedir pela 8ª vez e não tiver qualquer capacidade para honrar os seus

compromissos, emprestamos? Concedamos um empréstimo condicionado: Não há café,

não há tabaco, não há férias, não há jantares fora, mas mantemos todas as suas

capacidades para trabalhar e poder honrar os seus compromissos?

Os trabalhadores de hoje, provavelmente, irão receber, daqui

por 20 anos, menos 50% da pensão que hoje os seus pais e avós reformados

auferem por inteiro [pagas pelos aludidos trabalhadores]. As dívidas são para

gerir e endossar aos filhos? Se forem bem geridas…

6. O capitalismo chinês e as economias emergentes não dão tréguas

ao ocidente.

Os países

emergentes, com a china à cabeça não dão tréguas às economias desenvolvidas. A

economia chinesa baseada no capitalismo selvagem, onde a palavra democracia não

existe, não pára de crescer e fazer frente ao ocidente. Mas as multinacionais

ocidentais deslocaram as unidades industriais para a China e beneficiam e

estimulam esse capitalismo sórdido e desumano [mas os trabalhadores rurais, em

busca de melhores remunerações, trocam o trabalho no campo, pelos empregos na

indústria. Elevam a sua qualidade de vida? Não sei]. Nós ocidentais, que

consumimos produtos chineses ou fabricados na China pelas multinacionais

ocidentais, pelo seu preço mais acessível, estamos também a incentivar essa

forma de trabalho.

Ontem, dia 22, a

Three Gorges, empresa chinesa, comprou 21.35% da EDP por 2.69 mil milhões de

euros [preço de 3.445 euros por acção, 40% acima da cotação de mercado]. A

empresa chinesa refere que tem 8 mil milhões de euros para investir,

nomeadamente na área das energias renováveis. A venda dá para reduzir a dívida

pública em 1.5 pontos percentuais.

O ocidente quer manter o seu status quo. O ocidental quer ir de

férias para a Tailândia, para a indonésia, para a Índia e beber o seu café,

servido por um autóctone tailandês, num insuflável no meio de uma piscina de

hotel.

Mas, a partir de agora para continuar

a beneficiar desse estilo de vida tem que trabalhar e esforçar-se, porque

existem quase 3 mil milhões de pessoas nos países emergentes disponíveis para

trabalhar por determinados salários e regalias sociais diferentes dos países

desenvolvidos. Se o ocidente mantiver a mesma postura, daqui por 30 anos

veremos muitas esplanadas espalhadas por essas capitais europeias repletas de

chineses e tailandeses a serem servidos por nativos europeus.

Só existem

direitos adquiridos se existir economia para os sustentar. Os direitos

adquiridos são para sustentar a dignidade humana, são para manter o estado

social [na verdadeira acepção de estado social]. Tudo que ultrapasse a

razoabilidade social tem que ser alvo de uma análise criteriosa do dinheiro

existente e da justa repartição da riqueza. Os únicos direitos que existem são

o direito à vida, à liberdade, o direito de ser respeitado, à liberdade de

expressão, os direitos consagrados numa democracia plural. E como existem

direitos, também existem obrigações e deveres na mesma proporção. A obrigação

de não atentar contra a vida de outrem, o dever de respeitar o próximo, a

obrigação de respeitar a liberdade. Os direitos adquiridos não estão consagrados

numa democracia. Para eles existirem tem que alguém pagar para eles. Se o bolo

vai diminuir em 2012, se existe alguém que quer manter a sua fatia, outros verão

a sua ser diminuída. Se Portugal tivesse uma dívida de 50% e um défice de 2%

estaria com os juros pressionados em alta? Não. Poderia manter regalias sociais

e deveria guardar dinheiro para eventualidades. Poderia criar os alicerces para

um crescimento salutar, sustentável, como faz qualquer empresa estruturada.

Neste momento tem que sanear as contas para depois voltar a crescer.

O PIB a nível mundial aumenta a cada ano que passa, salvo raras excepções, a um ritmo de crescimento médio anual de 3%. Mas a fatia que cabe à Europa e aos países desenvolvidos é cada vez menor, enquanto que a fatia dos países emergentes vai aumentando.

7. O Índice de Percepção de Corrupção,

o Índice de Desenvolvimento Humano e o Índice de Gini. Factores que diferenciam

as economias periféricas e as economias do norte da Europa.

O Índice de

percepção de corrupção (IPC) de Portugal é dos mais elevados da União Europeia

e é, na maior parte dos países, inversamente proporcional ao Índice de

Desenvolvimento Humano (IDH). Perante esta evidência, de correlação negativa

entre corrupção e desenvolvimento humano, um eficaz combate à corrupção tem que

passar pela prevenção. A prevenção é o melhor combate. Temos que melhorar a educação,

a saúde, a redistribuição da riqueza e a justiça.

O índice de Gini que mede a

desigualdade na redistribuição do rendimento é em Portugal de 0.36, muito aquém

dos 0.25 dos países escandinavos, da Alemanha, da Holanda, da Áustria. Uma

melhoria na redistribuição do rendimento, eventualmente diminuiria a corrupção.

O elevado índice de Gini em Portugal, quando comparado com os países da Europa

setentrional, deve-se a disparidades salariais. O PIB na óptica do rendimento é

composto pelos salários, juros, rendas e lucros. Os salários são rendimentos do

trabalho e as rendas, juros e lucros são rendimentos do capital. Poderemos

dizer que os rendimentos do capital são trabalho acumulado, porque alguém

trabalhou, ganhou e poupou dinheiro que depois foi alocado a imóveis, empresas

e poupanças.

Em Portugal, os salários em termos brutos [incluindo os

impostos sobre os rendimentos do trabalho, o pagamento da segurança social e da

taxa social única paga pela empresa] correspondem a 50% do PIB, valor

semelhante aos países mais desenvolvidos da Europa. As rendas são tributadas a

21.5% [mas tem que se ter em conta o escalão do IRS de quem aufere esse

rendimento], os juros pagam um imposto de 21.5% e os lucros são tributados à

taxa de IRC de 25% e quando distribuídos na forma de dividendos são taxados a

21.5%, no total os dividendos pagam um imposto acumulado de 41.125%. A taxa

liberatória de 21.5% irá passar para 25% no próximo ano. Na Europa não existem

salários e pensões 6 vezes superiores para camadas de trabalhadores e

pensionistas que não diferem 6 vezes em termos de desempenho. Temos 1 milhão de

trabalhadores a ganharem o salário mínimo e 1 milhão de trabalhadores a

ganharem 3000 euros. Esta desigualdade é defendida por interesses corporativos.

A Holanda tem um excedente comercial de 8%. A Bélgica, a Áustria e a Eslováquia

de 0%. A Finlândia de 2%. Países que rodeiam a Alemanha e que representam quase

45% do PIB da zona euro têm excedente comercial. Os países periféricos (Itália,

Portugal, Espanha e Grécia) têm défices elevados. A França [-2,7%], o Reino

Unido [-6%] e os EUA [-4,5%] não são excepção.

A maior parte dos países desenvolvidos

têm dívidas públicas significativas. Por analogia fisiológica, elevados níveis

de LDL [lipoproteína de baixa

densidade, “mau colesterol”] que prejudicam o crescimento económico. A

Alemanha, com uma dívida pública de 80% não é excepção, mas tem um nível

elevado de HDL [lipoproteína de alta

densidade, “bom colesterol”] caracterizado pelo excedente comercial de 6% e a

Irlanda de 25%, que limpam e retiram o LDL

do sistema financeiro, criando condições para um crescimento económico saudável.

Os EUA, com um elevado défice comercial, têm uma proxy para o HDL, a

fidúcia na economia e na moeda dos EUA. Enquanto o USD for a moeda de

referência mundial, as commodites e

os negócios serão efectuados em USD (86% do comércio internacional).

8. O conflito entre

britânicos e europeus do continente. Os ilhéus e os uniunistas.

No mundo ocidental

está aberto um conflito entre dois sistemas financeiros: O anglo-saxónico, em

declínio desde 2008 com a crise do subprime,

caracterizado pela falha na regulação, investimentos de elevado risco e forte

especulação. Responsável pela actual crise financeira. Um novo sistema,

fortemente regulado e controlado de inspiração franco-alemã em emergência e que

tem como objectivo substituir o sistema anglo-saxónico.

Este conflito,

provavelmente, confunde-se com a própria crise do Euro e teve nesta cimeira o

seu ponto alto com a ruptura entre o Reino Unido e o eixo franco-alemão-23 Países

da UE. Curiosamente, no histórico discurso de Wiston Churchill, na Universidade

de Zurique, um ano depois da capitulação alemã (1946), o primeiro-ministro

inglês apelou à constituição dos “Estados Unidos da Europa” sob iniciativa do

eixo franco-alemão.

A City

londrina e os seus paraísos fiscais são responsáveis por uma verdadeira rede de

especulação à escala global, protegida pelo direito europeu, ao mesmo tempo que

dissimulam na sua actividade o endividamento da economia e da sociedade

britânicas. Dos cerca de 80 paraísos fiscais a nível mundial, cerca de

metade são ilhas, das quais uma grande parte são terras de sua majestade [o

chefe de Estado é a Rainha Isabel II]. Os bancos sediados em OffShores que hoje especulam

sobre a dívida dos estados soberanos, cujos ingleses são um dos rostos, que gozam de especiais privilégios na City e nos ilhéus. Mas, é preciso relembrar que muitos países, como

Portugal e a Grécia, têm dívidas públicas e privadas que não foram causadas

pela intervenção destes bancos, nem pela notação de crédito das

supramencionadas agências de rating [é

provável que o rating de AA atribuído

à dívida pública portuguesa não estivesse correcto, porque se percepcionava uma

União Europeia mais integrada do que ela é realmente hoje]. Portugal deve fazer

um acto de contrição, porque foram décadas de vivência acima da média, descontrolo

das contas públicas, desenfreado consumo e endividamento externo que levaram à

notação de BBB, na fronteira de junk

bonds, títulos especulativos, que perderam o estatuto de investimento e a

fuga dos investidores institucionais estáveis.

Pela bolsa Londres

passam a maior parte dos negócios financeiros na Europa. É líder na negociação

de obrigações europeias, de divisas [1/3 desse mercado passa pela City, uma soma superior às transacções dos

Estados Unidos e Japão juntos]. Por Londres passam capitais árabes. Está em

segundo lugar, depois de Wall Street, no movimento bolsista mundial (17%) e na

gestão de fundos (11% do montante global). Três mercados de derivados

importantes, a NYSE Liffe, o London Metal Exchange (líder nos metais não

ferrosos) e o ICE Futures Europe. A city

de Londres contribui com 10% do PIB britânico. Cerca de 50% das trocas

comerciais do Reino Unido são com a Zona Euro. A indústria representa apenas

20% e com um peso bastante significativo da indústria petrolífera. Tem défices gémeos. Um défice comercial de quase 7%. E um

défice orçamental de 10%. O sector dos serviços representa quase 80% do PIB,

com grande relevância para os serviços financeiros. A City de Londres espalha os seus tentáculos pelas maiores offshores [Belize, BVI, Jersey, Caimão

são dos maiores paraísos fiscais. As ilhas Caimão têm 1.7 biliões de USD em

depósitos, 3% do PIB mundial] do mundo. David Cameron lutou herculeamente pela

manutenção da sua indústria. Eis a justificação do Reino unido, na cimeira, ter

batido com a porta…

Paulo Monteiro Rosa, economista, 23 de Dezembro de

2011

Publicado na ATM / Analistas Mercados Capitais

http://www.associacaodeinvestidores.com/index.php/artigos-e-teses/63-artigos/195-a-cimeira-europeia-de-9-de-dezembro-conflito-entre-a-teoria-keynesiana-e-a-escola-austriaca