Mas porque é que as agências de rating são tão importantes? São uma referência para os

investidores. Nenhum país ou empresa consegue financiar-se através dos mercados

financeiros internacionais sem que haja um conjunto de informações que estejam

disponíveis aos investidores. A Standard&Poor’s iniciou a classificação da

dívida pública de Angola no dia 19 de Maio de 2010. A economia angolana

necessitava de um rating de crédito,

de uma referência, para aceder ao mercado. Começou com um "B", mas a tendência é ascendente

e hoje a notação de crédito é de "BB". Nem todos os países africanos são

classificados, logo o acesso aos mercados é-lhes vedado. Não é fácil compreender

as contas públicas de muitos países, quer pela ausência de organismos, quer

pela insuficiência de dados das instituições existentes. Em Portugal existem a Direcção

Geral do Orçamento (DGO), o Banco de Portugal, o Instituto Nacional de

Estatística (INE), o Tribunal de Contas, que guiam os investidores para

alcançar “terra firme” com facilidade sem utilizar as agências de rating como farol.

As contas da

Alemanha não são credíveis? São, todavia necessitam de um auditor externo, como

seja uma agência de rating, para lhes

conferirem maior fidedignidade. Se os investidores chegarem à conclusão que as

agências de rating não são credíveis,

devem seguir outras referências, devem estudar directamente as contas públicas

germânicas divulgadas pelos vários organismos e instituições do país. As entidades

a quem são atribuídas as notações se não concordarem com elas, não são

obrigadas a permanecer e a pagar os serviços. Quem requer um rating tem que estar preparado para a

avaliação.

Se

determinados títulos de dívida virem a sua notação descer, os fundos têm regras

que obrigam à venda e redução da exposição a esses activos. Os bancos centrais

e instituições bancárias, quando os rating

dos títulos que têm em carteira começam a deteriorar-se, vendem os títulos.

Fazem-no porque acham que as agências são credíveis. A verdade é que as

agências de rating continuam a ser o

principal barómetro. Uma agência europeia seria mais credível? É indiferente o

sentido de credibilidade em si mesmo, mas seria importante para projectar mais

concorrência num mercado caracterizado pelo oligopólio [3 agências têm 95% da

quota de mercado, Standard&Poor’s, Fitch e Moody’s], que pode ser sinónimo

de menos credibilidade. Quanto maior o número de agências, maior é a

concorrência pela excelência e transparência.

O desenvolvimento

económico é diferente de crescimento económico. A Islândia tinha e tem um

elevado desenvolvimento económico, com um Índice de Desenvolvimento Humano (IDH)

dos mais elevados do mundo, no entanto em 2008 teve que recorrer a empréstimos

internacionais, medidas de austeridade, desvalorização cambial de 50% para

evitar a bancarrota. As contas públicas estavam bastante depauperadas. Concentrou

a sua economia na indústria financeira, deixando de lado as indústrias tradicionais

[e.g piscatória]. Não conseguiu obter um desempenho idêntico ao Luxemburgo, mas

este último têm uma tradição bancária ancestral, prudente na gestão dos

depósitos e tem cerca de 2 biliões de euros depositados nos seus bancos [4% do

PIB mundial]. Mas existia uma grande diferença entre a Islândia e o Luxemburgo

no que respeita à notação de crédito. A Islândia jamais teve um rating superior a “A” e o Luxemburgo

sempre teve um rating de “AAA”. De

salientar nas 10 maiores falências empresariais de sempre que nenhuma dessas

empresas jamais teve uma classificação superior a “A”. Abaixo uma tabela

resumida dos ratings de crédito – ver

quadro 1 e quadro 2.

As agências

de rating não são responsáveis pelo

agravar da crise da dívida soberana na Europa. São utilizadas ardilosamente

pelos líderes europeus para desviar as atenções dos seus próprios problemas

internos, das suas elevadas dívidas públicas e dos seus endividamentos externos.

Os próprios emitentes de títulos de dívida contratam e pagam os serviços de rating, coexistindo um latente conflito

de interesses [eventualmente, poderá ser cedida informação enviesada por parte

das entidades visadas, para obterem uma classificação mais elevada].

Por vezes as

Agência de rating, por iniciativa

própria, classificam determinada dívida sem dados fornecidos pela entidade

visada o que poderá comprometer essa notação.

No entanto,

por vezes as Agências de Rating influenciam a capacidade das economias captarem

financiamento, pelo que os seus Ratings, mesmo que errados, acabam por ser

“auto-validativos” se todos os investidores agirem no sentido da nova notação

de crédito. Também se nota um comportamento “procíclico” das agências de

rating. Antes de uma crise mantêm uma certa “passividade” nas suas notações e

quando a crise se instala e se espalha, as agências reagem rapidamente baixando

sistematicamente, num curto espaço, o rating

dos emitentes, por vezes sem terem em conta a qualidade individual do emitente.

É um efeito multiplicador de downgrades

sucessivos.

É

fundamental uma disciplina que garanta que as agências não estejam tão sujeitas

a enviesamentos. Mas os processos regulatórios são sempre menos eficazes do que

os incentivos. O aumento do número de Agências e da concorrência pode ser uma

solução. As agências de rating

necessitam de ser credíveis, para continuarem a ter clientes e investidores.

Portugal em

1999 tinha um rating de “A-“,

inferior ao de 2009 de “AA”. No entanto, em 1999, o crescimento económico era

mais elevado e o endividamento era menor do que em 2009. Qual a razão desta

diferença de rating? Pertencer ao

restrito grupo do euro, segunda moeda de referência mundial. Hoje, a integração

União Europeia é menor do que em 2009, continua a regredir e foi percepcionada

pelos mercados. Os investidores passaram a ver a dívida de cada país membro

isoladamente e obviamente Portugal, sem a redoma do euro, viu descer o seu

rating de “AA” para “BBB”. O mercado deixou de olhar para a dívida europeia

como um todo. As revisões em baixa do rating

são ajustamentos causados pela degradação da integração. Solidariedade e

responsabilidade são duas palavras chave.

A economia

portuguesa está sob a ameaça e o ataque não das “agências de rating e dos especuladores”, mas do “descontrolo

das contas públicas, endividamento das famílias e das empresas”. Portugal está

ameaçado e aponta baterias às agências de rating,

o “bode expiatório”. Mas a ameaça não é externa. A ameaça é interna.

Portugal [e

outros países meridionais] comprou submarinos, necessários para garantir o

patrulhamento da nossa extensa costa marítima, porém mediante as dificuldades

financeiras estes investimentos eventualmente poderiam ter sido adiados. É

pressionado para avançar com o Comboio de Alta Velocidade [TGV]? Só o faz se

quiser. Provavelmente os aumentos salariais acima da produtividade nos últimos

10 anos, agravando a nossa taxa de câmbio real em relação aos países

setentrionais da Zona Euro, não deveriam ter acontecido.

A construção

de estádios, de auto-estradas, rotundas e barragens, tudo para que a população

vivesse melhor. As pessoas agradecem, e a grande maioria sem saber que foi obra

realizada com dinheiro emprestado pelo estrangeiro e agora é chegado o momento

de pagar…

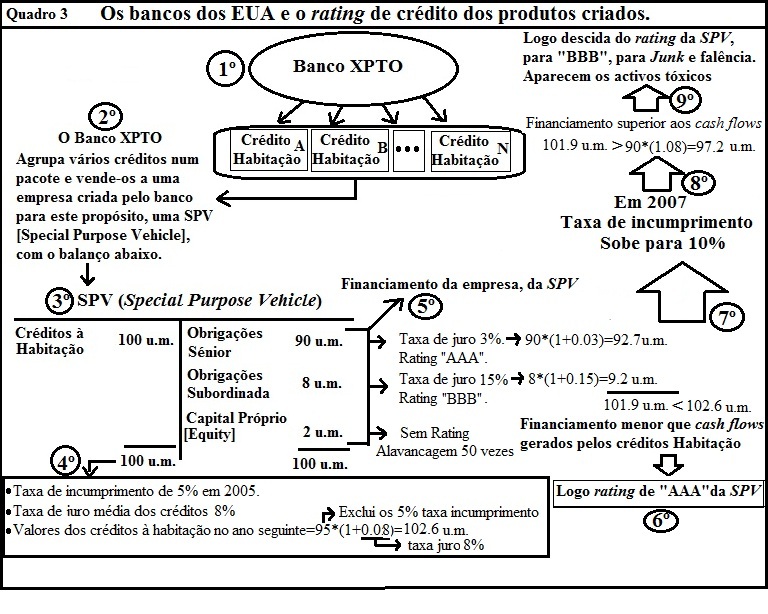

2. As SPV [Special

Purpose vehicle] e a crise do Subprime.

O papel das Agências de Rating.

Existiam dois objectivos primordiais na criação das SPV [Special

Purpose vehicle] por partes dos bancos americanos, antes da crise do subprime: 1º lucrar com as diferenças de

taxas entre os créditos à habitação e o financiamento das SPV; 2º retirar dos seus balanços os créditos à habitação concedidos

e transmitir o risco de crédito para a SPV [passam a integrar SPV sediadas em paraísos ficais], para

manterem os rácios créditos sobre depósitos baixos e dentro dos regulamentos das

autoridades monetárias [Reserva Federal e Security Exchange Commission] e poderem

continuar com a estratégia de emprestar dinheiro indefinidamente e passam a

ceder crédito sem grandes exigências e angariar mais clientes. Quando os

clientes prime começaram a escassear,

passaram para os clientes com menos probabilidades de pagar denominados de Alt-A,

depois para clientes subprime e NINJA [No Income, Jobs and Assets - sem rendimentos, sem emprego e sem activos]

levando a um provável aumento da taxa de incumprimento no futuro. Foram

contratados milhares de corretores imobiliários para venderem casas, não

interessava a situação financeira a quem era concedido o crédito à habitação, o

objectivo era vender…

Uma SPV é

essencialmente um fundo de arbitragem de crédito, similar a um CDO [Collateralized

Debt Obligations] que é um título que tem dívidas como garantias. Podemos

imaginar uma SPV criada pelos bancos

para agrupar os créditos à habitação, como um banco virtual. Para se financiar

emite dívida e tem cerca de 2% de equity.

Após obter financiamento, usa o dinheiro para comprar créditos à habitação. A

estrutura básica de um SPV tem duas camadas de responsabilidades, sénior e júnior

e uma alavancagem na casa de 50 vezes [os capitais próprios correspondem a 2% e

os capitais alheios a 98%]. A dívida sénior recebe sempre um rating de “AAA”

(normalmente duas agências de rating são escolhidas) e aquando do pagamento tem

prioridade sobre qualquer outra dívida. A dívida júnior ou mezzanine, principalmente dívida subordinada, normalmente é

classificada com “BBB” e como o próprio nome indica está subordinada as todas

as dívidas e é a última a ser paga.

A seguir é feita a securitização, prática financeira que

consiste em agrupar vários tipos de activos financeiros (neste caso títulos de

crédito cujo o subjacente é um crédito à habitação), convertendo-os em títulos padronizados

negociáveis no mercado de capitais. A dívida é transferida, vendida, na forma

de títulos, para vários investidores. Os juros baixos na Europa e no Japão contribuíram

para a atractividade destes títulos, que ofereciam retornos elevados.

Determinado

banco junta uma série de créditos à habitação valorizados em 100 unidades

monetárias (u.m.), a renderem uma taxa de juro média de 8% e tinham por base a

taxa de incumprimento de 5% verificada em 2005 – ver gráfico 3. Os valores desses

créditos ao fim de 1 ano seriam de 102.6 u.m. [com uma taxa de incumprimento de

5%, a probabilidade é ficarmos com 95 u.m. que à taxa de juro de 8%, no final

de 1 ano representavam 102,6 u.m.].

Numa segunda

fase o banco vende esses pacotes a uma empresa, um veículo financeiro, criada especificamente

para esse fim, as SPV. Para financiá-lo

são emitidas obrigações seniores (90% capital), obrigações subordinadas (8%

capital) e capitais próprios (2%). As obrigações seniores são remuneradas a uma

taxa de 3% e as obrigações subordinadas a uma taxa de 15%.

As agências

de rating atribuíam uma notação de

“AAA” à aludida empresa (SPV), porque

os créditos tinham um valor de 102.6 u.m. superior ao financiamento do SPV de

101.9 u.m.

A Reserva Federal dos EUA ao manter os juros de referência

em 1%, incentivou muitos americanos a financiarem-se para comprar casa. As

casas valorizaram bastante originando uma bolha imobiliária. Quando as taxas de

juro iniciaram o ciclo de subida e algumas famílias começaram a entregar as

casas por falta de pagamento o seu preço começou a baixar e rebentou a bolha

imobiliária. As taxas de incumprimento passaram para 10% em meados de 2007 [Hoje

estão nos 30%] e as agências de rating percepcionam

um risco diferente das SPV [os cash flows gerados pelos créditos à

habitação eram inferiores ao financiamento]. E num ciclo vicioso começam a rever

em baixa o rating à medida que o

preço dos activos se deteriorava. Investidores e fundos

de investimento em todo o mundo tinham títulos, cujos subjacentes eram esses

financiamentos – ver quadro 3.

Fonte: Paulo Monteiro Rosa

O que está por detrás da crise imobiliária nos EUA é a

política, estratégia da concessão de crédito por parte das instituições

bancárias. Numa situação normal, o risco é proporcional ao retorno e de acordo

com esta premissa, os montantes emprestados oscilam num intervalo apertado

entre a taxa de juro oferecida/pedida e o risco inerente à operação, mas mantêm

a característica peculiar dos montantes a emprestar diminuírem à medida que se

percepciona um risco de incumprimento. Comprar dívida pública grega, apesar de

uma taxa atractiva de 130%, o risco de incumprimento é quase uma realidade e os

montantes são bastante baixos. No caso de um empréstimos a um pessoa com as características

de um NINJA, não há lugar a empréstimo, o montante a emprestar é nulo. Os depósitos

dos bancos junto do Banco Central Europeu estão em máximos dos últimos 2 anos e

o BCE só paga 0.25% de taxa de juro. O Banco Central da Suíça paga 0% e

pretende mesmo cobrar 0,25% [taxa de juro negativa de 0,25%] para desincentivar

os depósitos. Poderemos ter algo parecido com o gráfico 1.

A única garantia que existia era o próprio imóvel. Quando as

famílias por falta de pagamento começaram a entregar a casa ao banco, os preços

caíram sucessivamente e a partir de certo momento o valor da casa passou a ser

inferior ao empréstimo concedido. A casa era a única garantia e os bancos

ficaram com as casas entregues desvalorizadas e com um crédito que dificilmente

irão recuperar [as famílias ficaram sem casa e ainda com uma dívida]. A

cedência de crédito baseada em três vertentes foi fatal: O empréstimo tinha

subjacente só a garantia da casa, sem fiadores e outras garantias; Sob o falso axioma

de que o preço das casas só valoriza; O empréstimo de qualquer montante a

pessoas NINJA, que jamais conseguiriam honrar os seus compromissos – Uma curva

vertical no gráfico 2. Foi negligência? Houve dolo? Provavelmente, a conduta não foi a mais adequada. Qual a

responsabilidade das agências de rating?

A notação de crédito de “AAA” era dada em função da viabilidade da SPV, que tinha subjacente a taxa de

incumprimento. Deveriam as agências de rating

ter em conta que a taxa de incumprimento poderia subir para níveis históricos?

A partir do momento que passaram a ser concedidos créditos a famílias NINJA, a

probabilidade de incumprimento disparou, logo os ratings deveriam ter sido revistos em baixa. Os bancos americanos provaram

da sua própria cicuta e infelizmente deram a beber a muitos bancos de

investimento e aforradores de todo o mundo…

Fonte: Paulo Monteiro Rosa

Paulo Monteiro Rosa, economista, 5 de Janeiro de 2012

Publicado na ATM / Analistas Mercados Capitais

http://www.associacaodeinvestidores.com/index.php/artigos-e-teses/63-artigos/196-o-mito-das-agencias-de-rating-de-credito

Fonte: Paulo Monteiro Rosa

Paulo Monteiro Rosa, economista, 5 de Janeiro de 2012

Publicado na ATM / Analistas Mercados Capitais

Caro Paulo, Não consigo visualizar este artigo.

ResponderEliminarPode verificar? Abraço

Optimo artigo, apenas acrescento que mediante a legislação americana, as empresas de rating não são consideradas especialistas, logo mediante a liberdade de expressão legislada e existente nos Estados Unidos, e devido ao facto de que como qualquer pessoa os seus elementos apenas apresentam uma opinião(apesar de ser paga, apenas é uma opinião) fundamentada pela documentação estudada e dados apresentados.

ResponderEliminarTêm como resultado que se tornam inimputáveis relativo às consequências e da forma como são usadas as suas opiniões.Ou seja , quem seguir as suas opiniões e perder por não terem sido correctas, achar-se enganado e recorrer aos tribunais vai perder, sem sombra de dúvida.E naturalmente que existe uma promiscuidade bastante grande entre estas agências e interesses económicos. Para as coisas funcionarem bem a todos os níveis são necessárias pessoas honestas e morais e inteligentes,tal não se passa, mesmo a criação de uma agência de rating europeia iria ser mais do mesmo.

Bom dia Rekorb,

ResponderEliminarObrigado pela sua apreciação.

Concordo em pleno com os seus considerandos. E gostei bastante da sua referência "... a criação de uma agência de rating europeia iria ser mais do mesmo.". Os europeus não são mais ou menos honestos que os americanos, que os chineses ou indianos. Existem seres humanos mais ou menos honestos, independentemente do país a que pertencem. Claro que um país com o IDH (Índice de Desenvolvimento Humano) mais elevado terá uma IPC (Índice de Percepção de Corrupção) mais baixo. Mas o ser humano não é perfeito...

Cumprimentos,

Paulo Monteiro Rosa

Parabéns pelo artigo. São necessárias mais publicações destas para melhorar a nossa cultura financeira.

EliminarPermita-me que do meu ponto de vista existe um "bias" natural e enorme nas agências actuais situadas nos USA. O seu mercado natural é evidentemente os USA e logo aí e pela definição de mercado, nunca conseguirá haver isenção completa das suas opiniões.

Obviamente que se percebe, que apesar de praticamente leigo nesta matéria, sou muito favorável à criação de uma agência europeia.

Boa tarde meu caro Conta Corrente,

EliminarAgradeço a sua apreciação.

Melhores cumprimentos,

Paulo Rosa