Surgem no tempo dos fenícios, dos gregos e dos romanos as primeiras embarcações

cujos principais meios de propulsão eram as velas e os remos, conhecidas por galés.

As velas são uma tecnologia há muito conhecida e capturam o vento, gerando

força de propulsão para empurrar o barco na direção pretendida, mas, na ausência

de vento, os remos são fundamentais, principalmente nos navios de guerra. Deste

modo, as galés utilizavam como principais propulsores o vento e a força humana. Inovações gregas e romanas procuraram substituir a propulsão braçal do homem pela

força de bois e de cavalos, através de embarcações movidas a rodas de pás com

tração animal que funcionavam como mecanismos de propulsão. Todavia, estas

soluções mais técnicas raramente foram utilizadas. Num mundo em que o trabalho ‘escravo’

nos remos era barato, o complicado mecanismo da embarcação não era rentável em

termos de custos.

A partir do renascimento no séc. XV, as transformações na sociedade europeia foram

bem evidentes na cultura, economia, política e religião. O mundo ocidental

assistiu a uma gradual transição do feudalismo para o capitalismo e a profundas

alterações e desenvolvimentos relativamente às estruturas medievais. Uma sociedade

e uma economia alicerçadas nas crescentes liberdades de pensamento e de

escolarização permitiram mais conhecimentos e notáveis avanços tecnológicos. A

invenção da máquina a vapor em 1698 alicerçou a primeira revolução industrial

de 1760 a 1840. A produtividade do trabalho aumentou significativamente e pela

primeira vez na história o padrão de vida de toda a população começou a

experimentar um crescimento sustentado. O aumento dos rendimentos das famílias

e os crescentes avanços tecnológicos fizeram um caminho lado a lado. Quanto

mais elevado o custo da mão de obra, mais baratos eram os novos conhecimentos

tecnológicos em termos relativos. Provavelmente, mão de obra barata e escrava

em abundância e liberdade limitada ter-nos-iam deixado na idade das trevas por mais

alguns séculos.

Economias assentes em baixos salários, cujos bens e serviços produzidos sejam

competitivos apenas via preço e não tecnológico, têm o futuro hipotecado. Todavia,

salários mais elevados têm que ser suportados por ganhos de produtividade. A

produtividade do trabalho aumenta, e, consequentemente, os salários, à medida que

se emprega mais tecnologia.

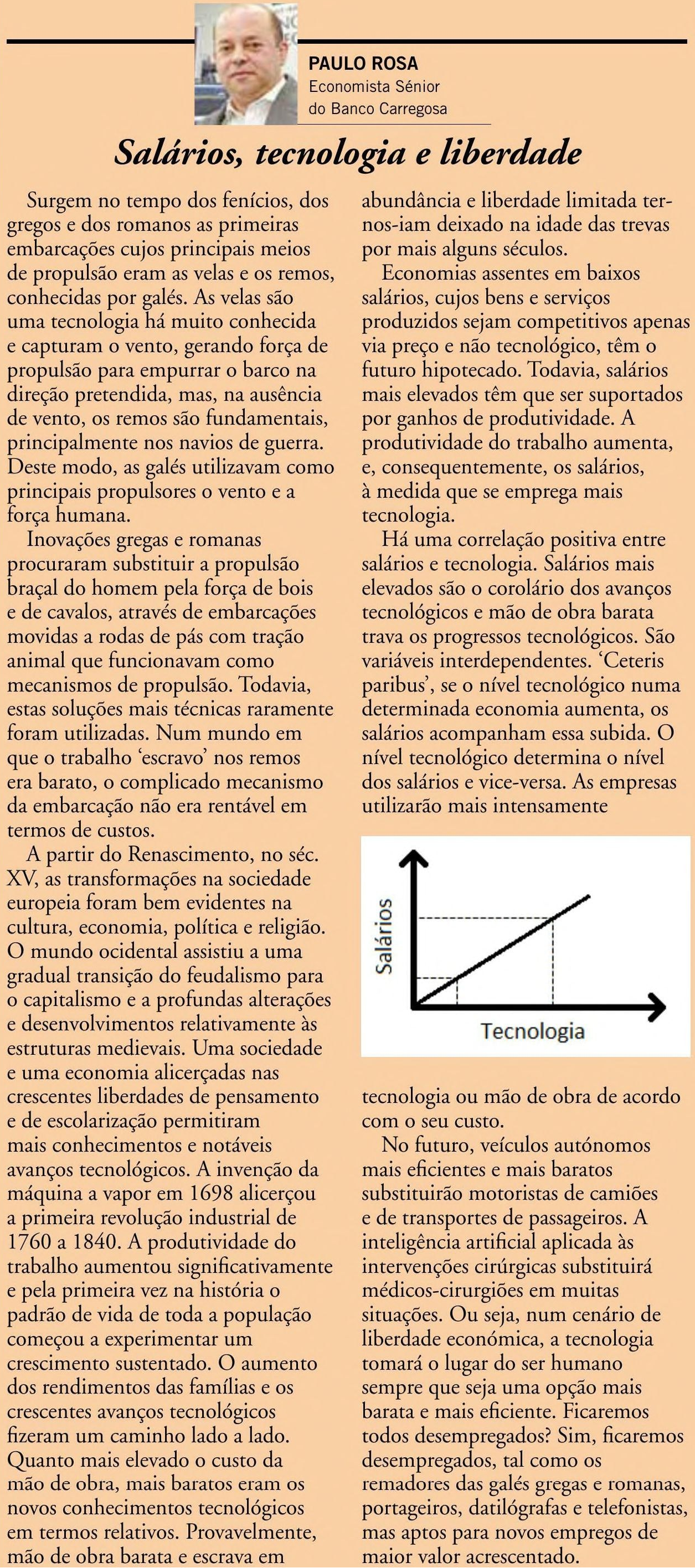

Há uma correlação positiva entre salários e tecnologia. Salários mais elevados

são o corolário dos avanços tecnológicos e mão de obra barata trava os

progressos tecnológicos. São variáveis interdependentes. ‘Ceteris paribus’, se

o nível tecnológico numa determinada economia aumenta, os salários acompanham

essa subida. O nível tecnológico determina o nível dos salários e vice-versa. A subida dos salários é inflacionista, mas impulsiona a tecnologia que é deflacionista. As

empresas utilizarão mais intensamente tecnologia ou mão de obra de acordo com o

seu custo.

No futuro, veículos autónomos mais eficientes e mais baratos substituirão

motoristas de camiões e de transportes de passageiros. A inteligência

artificial aplicada às intervenções cirúrgicas substituirá médicos-cirurgiões

em muitas situações. Ou seja, num cenário de liberdade económica, a tecnologia

tomará o lugar do ser humano sempre que seja uma opção mais barata e mais

eficiente. Ficaremos todos desempregados? Sim, ficaremos desempregados tal como

os remadores das galés gregas e romanas, portageiros, datilógrafas e

telefonistas, mas aptos para novos empregos de maior valor acrescentado e mais bem remunerados.

Paulo Monteiro Rosa, 31 de dezembro de 2021 In Vida Económica

A transversalidade e Universalidade da ciência económica. O objecto de estudo da economia é a maximização do bem-estar do ser humano, mas não deixa de ser em sentido estrito. A ciência económica é mais abrangente. A todos os seres vivos e não vivos. Ver página "descrição do blog".

Since December 25th, 2010

Translate

sexta-feira, 31 de dezembro de 2021

Salários, tecnologia e liberdade

sexta-feira, 17 de dezembro de 2021

Admirável Metaverso Novo

O metaverso é uma tecnologia que promete ser a maior

revolução desde o ‘smartphone’. É uma fusão entre o mundo real e o virtual,

centrada numa economia em pleno funcionamento. Neste universo virtual as

pessoas interagem entre si por meio de avatares digitais e esse mundo é criado

a partir de diversas tecnologias, como realidade virtual, realidade aumentada,

redes sociais, blockchains e criptomoedas. Ninguém sabe onde o metaverso vai

chegar, mas a importância das criptomoedas para o seu crescimento é uma

certeza. As grandes tecnológicas disputam uma fatia dessa próxima etapa da rede

mundial, em que estaremos não apenas a ver os conteúdos, mas simultaneamente

dentro deles. O metaverso é um parque temático sem limitações e do tamanho da

imaginação e da criatividade. Não é uma extensão da internet, mas sim um

sucessor, e está a ser construído a partir de ‘blockchains’ e aplicações

descentralizadas. Ao contrário do mundo dos jogos eletrónicos onde

interpretamos outros personagens, o metaverso não é baseado em objetivos. Os

jogadores podem comprar e vender mercadorias, terrenos, bens e serviços que não

possuem nenhum valor real fora do seu próprio universo virtual. ‘Second life’

criado em 1999 é o embrião dos metaversos…

A pequena ilha de Barbados, na América Central, será o

primeiro país a inaugurar a sua embaixada no metaverso. O complexo diplomático

está a ser construído na Decentraland, uma das principais plataformas do

metaverso que utiliza a blockchain do Ethereum (ETH). Este jogo utiliza a

criptomoeda MANA nas aquisições e a propriedade do terreno é adquirida por meio

de NFT (tokens não fungíveis), ou seja, certificados de autenticidade de

propriedade. A Decentraland está a construir uma rua de lojas para a venda de vestuário.

Prada, Louis Vuitton e Gucci vendem roupas virtuais em mundos 3D. A empresa de

gestão de criptomoedas Grayscale estima que o metaverso seja uma oportunidade

de receita de um bilião de dólares, cerca de 5% do PIB dos EUA.

Anunciada como a terceira vaga da Internet, a Web 3.0 é caracterizada principalmente pela partilha e descentralização. No início do ano, o movimento Web 3.0 foi impulsionado pelo aumento significativo de NFT que passaram a conferir utilidade a muitas criptomoedas, nomeadamente ao ETH. Além de descentralizar e ser baseada em software de código aberto, a Web 3.0 permite que os participantes interajam diretamente sem passar por um intermediário confiável e qualquer pessoa pode participar sem autorização de uma direção centralizada. Como resultado, as aplicações da Web 3.0 serão executadas em blockchains ou redes ponto a ponto descentralizadas. Ou seja, a Blockchain é a forma de garantir a segurança a uma internet gradualmente mais descentralizada. Deste modo, algumas criptomoedas ganham particular interesse na crescente interação com o metaverso.

As Big Tech têm o monopólio da Web 2.0. Mas as tecnologias da Web 3.0, como o metaverso e a criptoeconomia, tentam defender-se das grandes tecnológicas porque receiam limitações à descentralização. O Facebook alterou recentemente o seu nome para Meta, demonstrando particular interesse pelo mundo virtual. O gigante das redes sociais procura a liderança do nascente metaverso da realidade virtual.

A Web 1.0 refere-se ao primeiro estágio da evolução da ‘World Wide Web’, baseada na interação entre os criadores de páginas de internet e os seus utilizadores, mas não usava algoritmos para filtrar as páginas de Internet, o que tornava difícil para os utilizadores encontrarem informações relevantes. A Web 2.0 é atualmente a internet dominante, teve início em 2005 e é conhecida como ‘web social participativa’.

Todavia, a postura gradualmente mais ‘hawkish’ da Reserva Federal dos EUA (Fed) poderá refrear os metaversos. O êxito no início do ano dos NFTs deveu-se não só à novidade e utilidade criada para criptomoedas como o ETH, mas também ao dinheiro fácil que surge sempre na esteira de políticas monetárias energicamente expansionistas, neste caso para responder à crise económica ditada pela pandemia e, consequente, confinamento.

De acordo com os futuros negociados na bolsa de derivados de Chicago, o Quantitative Easing da Fed deverá terminar no primeiro trimestre de 2022 e seguir-se-á uma política monetária contracionista refletida numa subida de taxas de juros de 75 pontos base até ao final do ano.

Paulo Monteiro Rosa In Vida Económica 17 dezembro 2021

sexta-feira, 10 de dezembro de 2021

2022: mais uma odisseia à volta do sol

Há um ano o otimismo, impulsionado pelas vacinas, reinava entre os investidores,

mas poucos previam a robustez das valorizações que empurraram as ações

europeias e norte-americanas para máximos históricos consecutivos ao longo de

2021. Poucos antecipavam as sucessivas valorizações das criptomoedas,

impulsionadas nomeadamente pelo Ethereum e os NFTs (Non Tangible Token) que

surgiram à sua volta. Marcaram também 2021, a desaceleração chinesa e a crise

de liquidez que tem afetado os seus promotores imobiliários, bem como a

multiplicação histórica de SPACs (Special Purpose Acquisition Company) e a

valorização das fabricantes de veículos elétricos.

A evolução da pandemia, e tudo o que a rodeia, tem sido o principal motor do

mercado há quase dois anos, causando um ‘selloff’ histórico em março de

2020 e, em seguida, uma recuperação sustentada pelos programas de vacinação que

permitiram a gradual reabertura da economia. Atualmente, as preocupações

pandémicas regressaram sob a capa da nova variante ómicron. É provável que o

novo coronavírus SARS-CoV-2, responsável pela doença Covid-19, se torne

secundário no próximo ano, à medida que o aparecimento de comprimidos

antivirais orais da Pfizer e da Merck aumentem a capacidade para superar a

infeção. Talvez o vírus se torne um incómodo endémico, mas controlável. Ainda

assim, se há algo que a pandemia nos ensinou é que estratégia no mercado

acionista é uma coisa e a epidemiologia é outra. Mesmo que o vírus

desaparecesse por completo, continuaria provavelmente a definir o rumo dos

mercados acionistas, pela simples razão que deixaria de existir racional para

continuarem os estímulos orçamentais e monetários, dois dos principais motores

da exuberância deste ano, espelhada na valorização dos mercados acionistas e dos

criptoativos, e aumento de SPACs.

A elevada inflação este ano tem sido gerível porque os crescentes lucros

provaram que as empresas conseguem repassar os custos mais elevados (desde matérias-primas

à mão de obra) para um consumidor que continua disposto a gastar. Se as

pressões inflacionistas forem gradualmente diminuindo nos próximos meses,

nomeadamente depois da primavera, talvez o mercado acionista não reaja em forte

alta, porque muito provavelmente as ações já descontam esse potencial fenómeno

de alívio de inflação. Mais ou menos acelerado, o ‘tapering’ da Reserva

Federal dos EUA e as três subidas de taxas de juro da Fed previstas pelos

futuros da bolsa de Chicago, poderão abrandar a inflação. Todavia, se as

pressões sobre os preços persistirem, ou mesmo se intensificarem, o cenário

passa de gerível e benéfico a tortuoso e indesejável no que concerne às ações. Estas

são apenas uma boa proteção contra a inflação temporária, refletida em desequilíbrios

pontuais entre a oferta e a procura. Um intervalo de inflação transitória entre

3% a 5% é administrável. Mas uma inflação prolongada penalizaria os lucros das

empresas e resultaria numa estagflação, espelhada numa inflação estrutural em

que a produção não conseguiria responder à procura. A inflação elevada também

pressionaria os bancos centrais a apertar consideravelmente a sua política

monetária, aumentando assim os custos dos empréstimos para países muitos

endividados, como Itália. O impacto da redução de compras do BCE de dívida

periférica europeia está talvez entre os maiores riscos observáveis no próximo

ano, mas outros cisnes negros podem sempre aparecer.

A transição energética poderá tornar a inflação estruturalmente mais alta, mas

a descarbonização cria também oportunidades de investimento, e os carros

elétricos são o exemplo mais conhecido. O partido alemão ‘os verdes’ suporta a

atual coligação de governo germânico e poderá impulsionar ainda mais os

investimentos ‘verdes’. Entre as restrições chinesas e as políticas de Xi

Jinping também, com certeza, existirão oportunidades de investimento, como seja

o renovável.

O ‘rebranding’ do Facebook chamou a atenção para um espaço crescente de

atividade económica fora do mundo físico. Os ‘metaversos’, os mundos digitais

são realidades crescentes onde as pessoas podem socializar e fazer negócios.

Todavia, os potenciais cisnes negros no próximo ano podem ir das tensões em

Taiwan a uma assinalável crise económica da Turquia após a queda da lira, ou do

voto presidencial francês às eleições de meio de mandato nos EUA.

Paulo Monteiro Rosa, In Vida Económica, 10 de dezembro 2021

segunda-feira, 29 de novembro de 2021

Atual inflação é conjuntural

Cada moeda tem uma taxa de juro subjacente que evolui de

acordo com o comportamento da economia e do andamento da política monetária do

banco central. São inúmeras as taxas de juro, desde as de curto prazo às de

longo prazo. Juros nominais ‘versus’

reais. As taxas de juro do crédito ao consumo e as do crédito à habitação.

Tal como existem várias taxas de juro, temos também

diferentes medidas de inflação, como por exemplo: os preços no produtor, os

preços no consumidor e os preços do imobiliário. Numa ótica ‘upstream & downstream’, a montante

da cadeia de valor, os preços no produtor medidos pelo IPP são voláteis e

refletem os preços das matérias-primas, desde metais industriais aos produtos

agrícolas e à energia. Atualmente, os preços no produtor têm subido

significativamente a nível global. Na Alemanha, o IPP aumentou 18,4% em

outubro, a maior subida desde novembro de 1951, e sem energia cresceu 9,2%. Em

Espanha, o IPP acelerou 31,9% em outubro, o mais elevado desde janeiro de 1976,

mas sem energia o acréscimo foi de 9,7%. Nos EUA, a subida do IPP em outubro

foi de 8,6%, a mais alta desde 2010, e excluindo alimentação e energia subiu

6,2%. Na China o aumento em outubro foi de 13,5%, o mais elevado dos últimos 26

anos.

A jusante na cadeia de valor, a subida do IPC está aquém do IPP. Na Alemanha, o

IPC aumentou 4,5% em outubro, o mais elevado desde agosto de 1993. Em Espanha, subiu

5,4%, o valor mais alto dos últimos 29 anos, penalizado pelos preços da

eletricidade e dos combustíveis. Na China, o IPC aumentou 1,5% em outubro. Nos

EUA, o IPC subiu 6,2% em outubro, a maior subida desde novembro de 1990, agravada

pelas dificuldades nas cadeias de abastecimento, como congestionamento

portuário, escassez de ‘inputs’ e mão

de obra, subidas dos custos de energia e aumentos salariais. O IPC sem energia

e alimentação acelerou 4,6%, o mais elevado desde agosto de 1991. O indicador da

inflação no consumidor medido pelo PCE ‘core’,

bitola pela qual se rege a Reserva Federal dos EUA (Fed) na prossecução da sua

política monetária, aumentou 4,1% em outubro, o maior desde janeiro de 1991.

Em 2010, o preço do cobre atingiu um máximo histórico de 4,5 dólares por libra

(453 gramas), desceu gradualmente até 2 dólares no final de 2015 e, atualmente,

é novamente de 4,5 dólares. Em 2008, e de 2011 a 2014, o Brent cotou acima dos

100 dólares por barril, desceu até 35 dólares em 2016 e hoje cota nos 70

dólares.

O IPP é mais volátil que o IPC porque reflete melhor os ciclos económicos. A

estabilidade dos salários nas últimas décadas afasta boa parte da volatilidade

do IPC e confere-lhe um valor consideravelmente mais baixo relativamente ao

IPP.

O preço do imobiliário nos EUA, medido pelo índice Shiller, aumentou 19,5% de setembro

de 2020 a setembro de 2021. Um ritmo que abrandou, mas é mais elevado do que em

qualquer altura de forte subida dos preços das casas no período de 2003 a 2006,

antes da crise imobiliária nos EUA. A teoria quantitativa da moeda representa o

equilíbrio entre dinheiro e produção. A política acomodatícia da Fed, nos

últimos 20 meses, impulsionou a inflação imobiliária e a subida das ações, mas

penalizou a poupança real e os detentores de liquidez, corroborando o efeito Cantillon.

Boa parte do dinheiro só chega às empresas e às famílias se o analista de

crédito dos bancos comerciais aprovar os financiamentos, logo o impacto do aumento

da quantidade de dinheiro no IPC é baixo. Além disso, a velocidade na

circulação de moeda está em mínimos históricos.

De realçar que, atualmente, os EUA conseguem produzir mais do que em 2019 e com

menos 5 milhões de trabalhadores, sinal de aumento de produtividade e

capacidade de mitigar as subidas salariais no IPC.

A subida dos preços da energia e as interrupções nas cadeias de abastecimento

configuram uma inflação conjuntural. Os preços aumentam numa economia cuja

procura excede a oferta, mas se existir um aparelho produtivo estruturado e

refletido num excesso de capacidade instalada, mais cedo ou mais tarde os

preços tendem a regressar à normalidade.

Todavia, há uma potencial inflação estrutural no horizonte, ou seja, no longo

prazo a China será menos deflacionista do que no passado, a descarbonização tem

custos, os ‘baby boomers’ chegam

gradualmente à reforma, e há sinais de um maior protecionismo para diminuir a

dependência do exterior e mitigar as dificuldades nas cadeias de abastecimento causadas

pela pandemia.

Paulo Monteiro Rosa

sexta-feira, 26 de novembro de 2021

“Veni, vidi, vici” com a volatilidade das criptomoedas

Uma das principais estratégias de sucesso no Jogo da Bolsa é apostar em títulos

que sejam bastante voláteis. A volatilidade permite ganhos consideravelmente elevados

desde que o jogador esteja do lado certo, quer na subida quer na descida. Por

exemplo, as criptomoedas têm subjacente elevada volatilidade e permitem aos

jogadores alcançarem os lugares cimeiros do Jogo da Bolsa, desde que estes

assumam posições longas (compradoras) nas criptomoedas quando estas sobem e

posições curtas (vendedoras) quando as criptomoedas caem.

Todavia, a adoção de uma constante postura ativa em títulos voláteis tem riscos

elevados associados e que são exponenciados quando esta estratégia é

acompanhada por alavancagem. Esta tática poderá colocar em causa o património.

O binómio risco retorno está aqui bem patente, sob a milenar premissa de que

quanto maior é o retorno, maior é o risco.

A volatilidade tem marcado a

vida das criptomoedas desde a criação da primeira há 13 anos, a Bitcoin (BTC).

Gradualmente foram surgindo mais, denominadas de altcoins, e ainda hoje continuam a proliferar.

A BTC nasce na esteira da

grande recessão de 2008 e 2009 como reação à resposta dos principais bancos

centrais das economias desenvolvidas à crise financeira. O BoJ, a Fed e o BCE

procuraram mitigar a incerteza e a desconfiança que se vivia no mercado

monetário com a expansão significativa dos seus balanços no intuito de

estabilizar os mercados financeiros e estimular a economia. A nova política

monetária energicamente expansionista (QE) permite comprar títulos de dívida,

em grande parte pública, e fornecer à economia toda a liquidez necessária para

fomentar o crescimento económico. Todavia, a quantidade de moeda, desde dólares

a euros, cresceu significativamente e os balanços da Fed e do BCE aumentaram

quase dez vezes nos últimos 13 anos.

A volatilidade da BTC é um

relevante entrave à sua condição de reserva de valor, mas, em boa verdade, as

subidas têm superado em muito as descidas e a tendência é altista. Para que

algo seja usado como reserva de valor precisa de ter algum valor intrínseco.

Por exemplo, o ouro tem propriedades físicas ímpares e valor histórico que o acompanha

desde os primórdios das civilizações humanas. O império Inca na América do Sul,

sem contacto com o resto do mundo, desde cedo valorizou as qualidades

intrínsecas do ouro. Na Grécia Antiga, eram utilizadas moedas de ouro para

facilitar as trocas. Todavia, se a BTC não tiver sucesso como meio de troca, dificilmente

terá utilidade prática e, portanto, o seu valor intrínseco será colocado em

causa e poderá perder a atratividade como reserva de valor. Alguns entusiastas

da BTC referem que a sua criptomoeda é apenas reserva de valor e não foi criada

nem para facilitar as trocas, nem para ser uma referência de preços como

unidade de conta. No entanto, o padrão-ouro é uma reserva de valor, facilita as

trocas e serve como unidade de conta e foi utilizado a nível mundial até 1971.

Quando as mercadorias competem pelo papel da moeda, aquela que com o passar do

tempo consegue manter o seu valor toma o lugar de principal moeda. O uso do

ouro como dinheiro tem milhares de anos.

A BTC tem relativas

dificuldades em desempenhar a função de unidade de conta, isto é, fornecer um

referencial para os preços dos bens e serviços devido também à sua elevada

volatilidade. E ainda como unidade de conta, nem a maioria das empresas, nem

nenhum país, excetuando El Salvador, a aceitou como pagamento.

Apesar da robusta expansão

monetária, na última década, a taxa de inflação, quer do dólar quer do euro,

manteve-se sempre bastante ancorada. Alguns anos foram mesmo marcados por

períodos deflacionistas alicerçados nos avanços tecnológicos e na crescente

globalização e entrada da China no comércio mundial há cerca de 30 anos.

Todavia, apesar da inflação não ter acelerado como era expectável pela

comunidade da BTC, em consequência da musculada criação de moeda pelos bancos

centrais, cada BTC valorizou significativamente de 0,10 dólares em meados de

2010 para os atuais 58 mil dólares.

Em 2018, a Fed tentou reverter a política monetária, mas desistiu, após 20

meses, devido à desaceleração económica. No entanto, nesse ano a BTC perdeu

mais de 70%.

Os futuros das taxas de juro da Fed negociados na Bolsa de Derivados de Chicago

antecipam, atualmente, três subidas de um quarto de ponto cada, em maio, julho

e dezembro, ou seja, terminar 2022 no intervalo de 0,75% a 1%. Este facto

corrobora uma retirada total dos estímulos monetários de 120 mil milhões de

dólares de compras mensais ainda no primeiro trimestre de 2022. Este cenário de

regularização poderá suportar o dólar relativamente à BTC, mas aumenta o risco

de abrandamento económico.

A BTC é teoricamente uma moeda deflacionista porque a emissão está limitada a

21 milhões de unidades de acordo com o protocolo da sua Blockchain. Neste

momento existem 18,8 milhões de moedas e, em média, a cada 10 minutos são

emitidas 6,25 BTC, o que perfaz 900 BTC diariamente e um total de 328 500 BTC

num ano. Logo, temos, atualmente, uma criação de 1,7% de BTC anualmente, o que

lhe confere este cariz inflacionista, ainda que residual.

As moedas fiduciárias, sendo o dólar e o euro as principais a nível global,

permitem aos bancos centrais mitigar crises financeiras, dar liquidez ao mercado,

estimular a economia e reestabelecer ou impulsionar a confiança no sistema, mas

a criação de moeda não está limitada, tem um carater inflacionista. A inflação

é um custo para os detentores de moeda, mas beneficia quem tem dívidas.

A moeda fiduciária estimula mais crescimento económico via endividamento, mas

há uma probabilidade acrescida de aparecimento de inflação indesejável. Uma

moeda mercadoria, ou seja, com emissão limitada como a BTC, dificulta a

superação de uma crise financeira. Os detentores de moeda mercadoria como a BTC

podem recusar-se a ceder crédito, e, consequentemente, projetos de interesse

relevante, espelhados em mais trabalho produtivo e bens e serviços de crescente

utilidade, podem ficar para trás, implicando menos crescimento económico e

menor maximização do bem-estar da população.

Paulo Monteiro Rosa, In Jornal de Negócios, 29 de novembro 2021

Quem ganha com inflação elevada?

A inflação de preços no consumidor aumenta à medida que a procura supera a oferta de bens e serviços. Os aparelhos produtivos desestruturados dos países subdesenvolvidos, acompanhados pela desconfiança nas instituições e por baixos Índices de Desenvolvimento Humano (IDH), refletidos em défices educacionais e sanitários, culminam numa significativa insuficiência de oferta de bens e serviços incapazes de colmatar a procura das populações. Muitas vezes a inflação aumenta significativamente e dá lugar a hiperinflação que, em boa verdade, atua como uma taxa moderadora que afasta do consumo os mais desfavorecidos, ou seja, grande parte da população e agrava consideravelmente o bem-estar.

Atualmente, as economias avançadas têm níveis de inflação manifestamente elevados, mas os principais bancos centrais continuam a referir o seu caráter temporário. O excesso de capacidade instalada nas economias avançadas é uma das principais razões para considerarmos a atual subida de preços como transitória. Há décadas que a capacidade produtiva das empresas das economias mais desenvolvidas suporta facilmente a procura de bens e serviços e, deste modo, mantém a inflação baixa, a par dos avanços tecnológicos e da contribuição da globalização.

Ora, a pandemia ditou o encerramento de parte da capacidade instalada nos países desenvolvidos e, consequentemente, forte diminuição dos ‘stocks’ nos meses de confinamento. Seguiu-se a gradual retoma da atividade económica, que teve desde sempre à sua disposição a plena capacidade instalada, mas os ‘stocks’ tiveram que ser paulatinamente repostos. Consequentemente, a produção e oferta de bens e serviços não tem conseguido acompanhar a crescente procura reprimida durante o confinamento, resultando numa subida considerável da inflação. Além do mais, o confinamento desestruturou grande parte das cadeias de abastecimento mundiais e a subida dos preços tem sido também agravada pela crescente política de descarbonização.

Em suma, a capacidade instalada existe e permite responder cabalmente à procura das populações, mas as atuais deficiências nas cadeias de abastecimento dificultam a entrega às empresas, nomeadamente às fábricas, das matérias-primas necessárias à sua produção. A subida da energia e a falta de mão de obra concorrem adicionalmente para a subida dos preços.

De nada vale uma eficiente capacidade instalada se faltarem ‘inputs’. A inflação mais elevada poderá permanecer enquanto as cadeias de abastecimento não forem restabelecidas, a OPEP+ não repuser os seus cortes de produção, o ‘Shale Oil’ nos EUA não retomar a sua plena atividade e as pessoas não regressarem aos seus empregos. Quando parte destas variáveis se alinharem, os preços provavelmente deixarão de aumentar ao atual ritmo. Todavia, a economia chinesa tende a abrandar e dificilmente contribuirá para a deflação das economias avançadas tal como no passado e a descarbonização tem custos refletidos em preços da energia mais caros.

Enquanto isso, inflação mais elevada penaliza aforradores e pensionistas e beneficia devedores. Quem aforra deseja baixa inflação e juros mais elevados, ou seja, taxas de juros reais significativamente elevadas e quem tem dívidas ambiciona, obviamente, o contrário, isto é, juros mais baixos e inflação mais alta. No longo prazo estas varáveis estão correlacionadas positivamente (o nível de inflação define a taxa de juro) e os seus valores tendem a ser semelhantes, sendo a taxa de juro habitualmente superior à inflação.

O crescimento económico é impulsionado geralmente por projetos inovadores. Existem muitos agentes económicos com boas ideias, mas nem todos têm capitais próprios para financiá-las. Apenas adequados mercados financeiros permitem financiar projetos, através de empréstimos, capazes de suportar boas ideias de negócio que de outro modo ficariam na gaveta. No entanto, os aforradores podem em momentos de incerteza travar o acesso a fundos por parte dos empreendedores e dificultar o crescimento económico. É também nestas alturas que os bancos centrais adotam políticas monetárias inflacionistas, assumindo uma postura ativa nos mercados monetários e fornecendo toda a liquidez necessária para que a economia não desacelere ou regresse ao crescimento. Mas esta política poderá redundar em inflação indesejável, financiar e suportar empresas ‘zombies’, inviabilizar novos projetos e atrasar a renovação do tecido empresarial.

Paulo Monteiro Rosa, In Vida Económica, 26 de novembro de 2021

sexta-feira, 19 de novembro de 2021

A economia após a pandemia

Ainda que o ano de 2020 tenha iniciado com um elevado

otimismo dos investidores, no último trimestre de 2019, em resposta aos sinais

de abrandamento da economia global, as políticas monetárias expansionistas

praticadas pelos bancos centrais das maiores economias, ao longo da última

década, acentuaram-se ainda mais contribuindo para a ausência de ativos

financeiros geradores de um rendimento estável e com baixo risco de preço. As

políticas mais flexíveis de estímulo monetário, espelhadas num reforço

acrescido de liquidez aos mercados, aos investidores e às economias,

impulsionaram os níveis de apetite por ativos financeiros com maior risco,

culminando em máximos consecutivos das bolsas norte-americanas, e do principal

índice alemão, DAX30, já em 2020.

Os preços alcançados por esses ativos atingiram níveis apenas justificados pela

falta de alternativas de investimento e pela crença que o ano de 2020, se iria

desenrolar sem sobressaltos de maior. Os mercados, até ao fenómeno Covid-19,

registavam valorizações significativas nos últimos anos, e as ações

norte-americanas subiam há 11 anos consecutivos, no que foi o maior período de

tendência altista, vulgarmente conhecido por bull market, de sempre

das bolsas. O Covid-19 foi o trigger. O pavio estava lá, seco e

quente, apenas à espera da faísca.

Ora, quando se avaliam ativos incertos com base em pressupostos que se

aproximam de um cenário de perfeição, a realidade tende, mais cedo ou mais

tarde, a revelar-se menos perfeita. Essa constatação invariavelmente reflete-se

em correções mais ou menos violentas dos preços dos ativos, que têm sido, neste

caso, impactadas negativamente pelo a alastrar do Coronavírus, e pelas

perspetivas, que vão sendo consecutivamente revistas em baixa, para o

crescimento económico. A recessão económica é uma realidade, desconhecendo-se a

sua magnitude…

Os restantes meses do ano 2020 continuarão a ser afetados pela evolução e ritmo

da propagação do vírus Covid-19, especialmente se houver uma 2ª ou mesmo uma 3ª

vaga! Atualmente, o coronavírus é responsável por uma das maiores quedas de

sempre do mercado acionista, comparáveis à grande depressão de 1929. À medida

que o tempo passe, tomaremos conhecimento detalhado dos impactos económicos das

restrições à circulação de pessoas. O encerramento de muitos organismos

públicos, de estabelecimentos comerciais e paulatinamente das fábricas, quer

pelo aparecimento de colaboradores infetados ou por falta de encomendas ou

mesmo de matérias-primas, terão um impacto significativamente negativo na

economia. Assistiremos ao aparecimento de algum “cisne negro”? Estará para

acontecer algo inimaginável, com um impacto económico impossível de mensurar?

Os subsídios de desemprego, um leading indicator importante da

economia norte-americana, registou esta semana uma subida de 70 mil novos

subsídios, para um total de 281 mil, valor mais alto desde meados de 2018. As

perspetivas são de agudização nos próximos tempos, alcançando, muito

provavelmente, os 400 mil em finais de abril. O mercado aguarda igualmente, com

bastante expectativa, os números da confiança empresarial relativos ao mês de

março, os denominados PMI. O vírus propaga-se, os impactos económicos

agravam-se e as revisões em baixa das empresas relativamente aos seus

resultados multiplicam-se.

Ninguém sabe o rumo que esta pandemia irá tomar. No entanto, ainda que se

mantenham os níveis relativamente baixos de letalidade nos 2%, concentrados

principalmente na população mais idosa e com morbilidade associadas,

acreditamos que este cenário poderá causar uma disrupção significativa nas

estruturas económicas globais no 2º trimestre, uma visão realista neste

momento. Eventualmente, com algum otimismo, poderemos assistir a uma

recuperação no 2º semestre do ano. Uma vez que estamos a lidar com elevados

índices de incerteza, há a necessidade imperiosa de nos adaptarmos

continuamente face às informações oficiais que nos chegam sobre este tema. Será

essencial, portanto, para as empresas, ajustarem rapidamente a sua estratégia à

realidade.

As respostas das autoridades para relançar a atividade económica e mitigar

eventuais efeitos negativos desta crise de saúde pública já estão em curso há

algum tempo. A China, que atualmente regressa lentamente à normalidade, iniciou

esse processo em janeiro com o banco central a renovar estímulos monetários. Já

o banco central norte americano cortou extraordinariamente duas vezes as taxas

de juro, em 50 e em 100 pontos, respetivamente, retomando-as a níveis

históricos, no intervalo entre de 0% a 0,25%, que manteve durante 7 anos, após

a crise financeira de 2008. A 23 de março, a FED avançou ainda com um Quantitative

Easing (QE) ilimitado para amparar economia dos EUA.

Por sua vez, o Banco de Inglaterra cortou também duas vezes as taxas diretoras,

em 50 e 15 pontos, respetivamente, para o nível mais baixo de sempre de 0,1% e

reforçou ainda a compra de títulos de dívida.

Finalmente, o Banco Central Europeu, após ter referido em março que iria

aumentar as compras de ativos em 120 mil milhões de euros no ano de 2020, sendo

que o QE já era de 20 mil milhões de euros mensais, decidiu posteriormente

fortificá-lo significativamente com mais 750 mil milhões de euros até ao final

do ano. O balanço do BCE aumentará para cerca de 5,5 biliões de euros, metade

do PIB da Zona Euro, valor que quintuplicou em 10 anos.

Este novo ciclo de suporte monetário será também acompanhado de um relaxamento

da política orçamental, com estímulos fiscais e aumento da despesa pública,

tanto na Europa como nos Estados Unidos. As eleições presidenciais

norte-americanas, em novembro, tinham já contribuído para a existência de maior

apoio à atividade económica pelo presidente em funções, que agora será

consideravelmente reforçada.

O resto do ano deverá continuar a ser pautado por baixas taxas de juros nos

produtos sem risco de crédito, encaminhando os investidores para as

alternativas com maior risco, isto é, para as obrigações de emitentes com menor

qualidade creditícia e para as ações. Porém, no momento atual, apesar de

aparecerem boas oportunidades nas empresas com fundamentais resilientes e

equipas de gestão de qualidade, também castigadas por este fenómeno, há uma

preferência por liquidez no curto prazo em virtude da elevada incerteza e

significativa volatilidade do mercado. As bolsas apresentaram no mês de março

um comportamento semelhante ao fatídico outubro de 2008, quando se registaram

os valores mais elevados para o VIX, o índice de volatilidade do índice

norte-americano, S&P 500.

O desempenho dos títulos em bolsa é inversamente proporcional à curva

exponencial do total de infetados com Covid-19. As ações e obrigações de maior

risco, nomeadamente as High Yield, estão a ser as mais penalizadas.

Uma recessão económica cada vez mais intensa é uma realidade perante o avanço

do Covid-19. O aumento do desemprego, e uma redução do rendimento disponível,

acarretará problemas acrescidos às famílias e empresas com dificuldades

financeiras. A subida do crédito malparado e o correspondente aumento das

imparidades dos bancos será uma realidade incontornável. Um setor bancário que

já estava há anos depauperado pelas taxas de juro negativas, que se traduziram

em margens muito estreitas, ou mesmo negativas, impactarão negativamente o

produto bancário. Também a pressão continuada sobre as comissões cobradas pelos

bancos, onde este setor ainda conseguia alguma receita substancial, deixará a

banca mais fragilizada. As linhas de financiamento do governo português,

suportadas por políticas comunitárias coordenadas, apoiarão grande parte do

tecido empresarial português, espelhado em micro, pequenas e médias empresas,

na recuperação económica e financeira das mesmas. Finalmente, um suporte

relevante às famílias mais afetadas com a recessão económica, que se avizinha,

ajudará a atenuar a pressão sobre a banca nacional, e alivar o crescimento do

malparado.

Em suma, provavelmente, teremos uma recuperação em “V”, se o 2º semestre se

comportar positivamente. Mas se as sequelas financeiras do Covid-19 forem mais

duradouras, então a recuperação será em “U” ou em “L”. A incerteza é a palavra

chave de momento…

PMR In PME Magazine 23 de março 2020

Proliferação de criptos facilita esquemas Ponzi?

Os esquemas fraudulentos são uma realidade desde os primórdios da civilização e acentuam-se em períodos de maiores debilidades financeiras e taxas de desemprego mais elevadas, acompanhados de um ambiente crescente de dinheiro fácil. Os poucos conhecimentos financeiros reforçam a proliferação e sucesso destas fraudes. As dificuldades financeiras ditadas pela pandemia e o dinheiro fácil impulsionado pelas políticas acomodatícias dos bancos centrais para mitigarem a crise económica pandémica, provavelmente intensificaram os esquemas fraudulentos e o número de pessoas aliciadas por estes.

Os esquemas Ponzi são dos mais utilizados e consistem em burlas disfarçadas de investimento. Estes estratagemas geralmente prometem elevados retornos com pouco ou nenhum risco e os lucros dos investidores mais antigos são pagos com depósitos dos investidores mais recentes. Ou seja, são esquemas piramidais que subsistem enquanto a base for maior que o topo e os investidores não resgatarem o seu dinheiro.

Atualmente, as criptomoedas são uma realidade crescente e a tecnologia ‘blockchain’ subjacente confere-lhes segurança e privacidade. Os principais bancos centrais mundiais aceleram a criação de moedas digitais, as denominadas ‘Central Bank Digital Currency’ (CBDC), para superarem a presente ameaça à sua hegemonia.

Ora, no seio da gradual multiplicação de criptomoedas - já são quase oito mil - haverá provavelmente umas moedas com vida mais curta do que outras. Existem moedas digitais que nem sequer cumprem um dos propósitos basilares que esteve na génese das primeiras, a de serem deflacionistas, ou seja, moedas mercadorias digitais que pela sua escassez inscrita no protocolo estão limitadas na sua emissão. Uma ‘separação do trigo do joio’, tal como na bolha das ‘dotcoms’, pode ser uma realidade no futuro.

O valor de mercado das criptomoedas aumentou seis vezes nos últimos 12 meses e é, atualmente, de quase três biliões de dólares, cerca de 13% do PIB norte-americano. A bitcoin (BTC) representa cerca de 40%, o Ethereum (ETH) 20%, as principais ‘altcoins’ 20% e as restantes criptomoedas 20%. Os entusiastas quer da BTC quer da ETH sustentam que as suas moedas representam uma cabal reserva de valor e apostam numa capitalização idêntica à do ouro de 11,5 biliões de dólares. Se essa valorização se efetivasse, muitas mais criptomoedas apareceriam do nada, mais liquidez e recursos seriam retirados da economia, mais riqueza ‘virtual’ seria criada e mais “ricos com pés de barro” surgiriam. A criação de riqueza é suportada pela produtividade e são precisas pessoas para fornecer bens e serviços. Por exemplo, a economia dos EUA superou os níveis pré-pandémicos com menos 5 milhões de trabalhadores (a taxa de participação desceu de 63% em 2019 para 61,6%), um aumento de produtividade, mas, obviamente, não o suficiente para manter toda a gente a viver dos rendimentos dos criptoativos! Quem trabalha?

Este dinheiro fácil poderá sustentar de forma duradoura esquemas Ponzi porque a valorização das criptomoedas poderá suportar o resgate dos investimentos e viabilizar uma pirâmide invertida durante algum tempo. Quanto maior é a árvore, maior é o tombo. Até lá, a bolha vai crescendo, impulsionada pelos bancos centrais, cujos balanços, Fed, BoE e BCE aumentaram cerca de 10 vezes desde a grande recessão de 2008/09. O fator TINA (‘There Is No Alternative’) e o FOMO (‘Fear of Missing Out’) têm impulsionado as valorizações dos ativos e podem alimentar esquemas Ponzi. Além das criptomoedas, há atualmente variadas ofertas financeiras bastante apelativas, alicerçados em NFT (‘Non-Fungible Token’), Fan Tokens, SPAC (‘Special Purpose Acquisition Companies’, as denominadas empresas de cheque em branco) e IPO que poderão facilitar esquemas Ponzi e espoletar dificuldades financeira no futuro, nomeadamente com a reversão da atual política monetária expansionista dos bancos centrais.

O valor dos IPO, SPAC e cotação direta (Direct Listing) nos

EUA, desde o início do ano, ultrapassou um bilião de dólares, ou seja, mais do

dobro de 2020 e mais de 6 vezes superior à média dos últimos dez anos. Na

semana passada, o IPO da fabricante de camiões elétricos Rivian alcançou 56 mil

milhões de dólares, apenas superado pela cotação direta da Coinbase de 85,8 mil

milhões em abril. Em março, a Roblox conseguiu 45,3 mil milhões, a terceira

maior este ano. A Amazon foi avaliada em 438 milhões no seu IPO em 1997…

PMR In VE 19 de novembro 2021

segunda-feira, 15 de novembro de 2021

Rácios e gráficos que mostram a evolução económica

A alavancagem é uma das principais ferramentas dos participantes no jogo da

bolsa para serem bem-sucedidos. A utilização de crédito permite-lhes

exponenciar os seus investimentos e serem um dos primeiros no último dia do

jogo. Todavia, é preciso tentar perceber se o mercado é de alta ou de baixa de

acordo com a fase do ciclo económico em que nos encontramos ou se determinado

ativo tende a subir ou a descer. Para isso é importante ter uma noção do atual

estágio em que se encontra a evolução económica. Os preços dos mais variados

ativos financeiros ajudam-nos a monitorizar a evolução da economia e há alguns

que são bastante pertinentes, como os preços das commodities, nomeadamente do petróleo (energia), do cobre (metais

industriais) e do ouro (metais preciosos), bem como as taxas de juro do mercado

monetário e dos rendimentos do tesouro.

A configuração da curva de rendimentos oferece uma boa leitura da atual fase

económica. Taxas de juro de curto prazo aos níveis das taxas de juro de longo

prazo é caracterizada por uma curva horizontal e espelha estagnação económica.

Um declive negativo reflete recessão económica, definida pela elevada incerteza

e, consequente, aumento significativo das taxas de juro no curto prazo. No

entanto, uma curva de rendimentos crescente revela expansão económica refletida

nas taxas de juro de curto prazo mais baixas, que evidenciam confiança e

alimentam o crescimento económico, e nas taxas de longo prazo mais elevadas que

realçam expectativas mais altas para a inflação impulsionadas pelas

expectativas de um robusto crescimento económico. Atualmente, a procura cresce

significativamente e a oferta tem dificuldades em acompanhar no curto prazo,

mas as economias desenvolvidas têm potencial e capacidade instalada para

alcançar no médio ou longo prazo um robusto crescimento económico. Haja

potencial na economia e a oferta, as cadeias de abastecimento e a capacidade

instalada no longo prazo ajustar-se-ão e aliviarão o nível de inflação.

A relação entre o cobre, um dos principais metais industriais, e o ouro, um dos

principais metais preciosos, espelha a cada momento a intensidade da atividade

económica e o nível de incerteza. À medida que a recuperação económica é uma

realidade, a incerteza tende a dissipar-se e a subida da cotação do ouro abranda

ou cai, enquanto a aceleração da atividade económica aumenta a necessidade de

cobre e a cotação deste metal industrial sobe. Ou seja, um rácio entre o cobre

e o ouro mais elevado reflete uma aceleração económica, mas uma descida do

rácio espelha um abrandamento da atividade.

Desde janeiro de 2018 a março de 2020, o rácio caiu cerca

de 45%, a espelhar um abrandamento económico mesmo antes do confinamento da

primavera do ano passado ditado pela pandemia e que provocou uma recessão

económica. Desde março do ano passado o rácio aumentou cerca de 90% e reflete a

redução da incerteza e o aumento gradual da atividade económica.

A curva do petróleo é outro bom indicador da atual fase do ciclo económico.

Cotações mais baixas nos prazos mais curtos relativamente aos prazos mais

longos, fenómeno conhecido por contango,

é caracterizado por uma curva com inclinação positiva e reflete uma recessão

económica global. Preços no curto prazo consideravelmente mais baixos mostram a

fragilidade da procura devido às incertezas e à forte desaceleração económica.

Por exemplo, o fenómeno contango teve

lugar em 2008, 2009 e em 2020, períodos de recessão económica. Atualmente, a

curva do petróleo já reverteu novamente para o habitual backwardation, cotações no curto prazo mais elevadas que no longo,

e reflete expansão económica. A crescente procura excede a oferta de petróleo e

reflete a retoma económica. Porém, a OPEP+ ainda não repôs os cortes realizados

no ano passado para suster a queda das cotações devido à forte contração da

atividade económica ditada pela pandemia e consequente confinamento global.

A análise de preços pode

ser complementada pelos dados macroeconómicos, mais especificamente por leading indicators que perspetivam a

evolução futura da economia. Nos EUA, os pedidos de subsídio de desemprego

semanais, os denominados Jobless Claims, refletem uma perspetiva adequada da

evolução futura do mercado de trabalho, da robustez da economia e das pressões

inflacionistas via custos salariais. Os lagging

indicators referem-se muitas vezes aos dados coletados há dois ou três

meses, caso das ofertas de emprego nos EUA (JOLTs), mas não deixam também de

ser relevantes para aferir a tendência histórica da interação entre a criação

de postos de trabalho, ofertas de emprego e subsídios de desemprego. O Índice

de Preços no Consumidor (IPC) nos EUA é um leading

indicator da inflação norte-americana e é divulgado mais cedo do que o PCE,

no entanto este último é que é mais frequentemente utilizado pela Reserva

Federal dos EUA na prossecução da sua política monetária.

PMR, In Jornal de Negócios, 15 de novembro

sexta-feira, 12 de novembro de 2021

Variáveis deflacionistas impulsionam economia

Os avanços tecnológicos impulsionam o crescimento económico e diminuem o nível

de inflação. “Ceteris paribus”,

quanto maior for o nível tecnológico, maior será o diferencial positivo entre a

produção de bens e serviços e a inflação dos mesmos, ou seja, mais elevado será

o bem-estar da população, refletido num robusto crescimento do PIB e numa baixa

taxa de inflação. Níveis mais elevados de educação, de conhecimentos e de

cuidados de saúde reforçam os avanços tecnológicos e permitem populações mais

informadas e mais saudáveis à disposição da economia, proporcionando um melhor

desempenho económico. Se aliado a um relativo grau de liberdade económica, quanto

mais elevado for o índice de desenvolvimento humano (IDH), maior será o

potencial de crescimento de uma determinada economia.

Também a globalização permite preços mais baixos, graças à maior concorrência e,

consequente, maximização do binómio qualidade/preço. Além de ter dado

oportunidade a muitos países de saírem da pobreza, a globalização, tal como

referia o economista inglês do séc. XIX, David Ricardo, na sua teoria das

vantagens comparativas do comércio internacional, permite que um determinado

país, mesmo que não seja competitivo em termos absolutos na produção de nenhum

bem, possa continuar a participar no comércio internacional e especializar-se naquilo

em que é mais produtivo. A tecnologia de cada país determina os seus custos

unitários e a sua produtividade. Quanto maior o grau de globalização, maior

será o potencial mundial de crescimento económico.

Da mesma forma, quanto mais pessoas produtivas estiverem aptas para trabalhar,

maior será o potencial de determinada economia. Se, por absurdo, todas as

pessoas estivessem doentes a produção cairia para zero. Analogamente, à medida

que envelhecemos a nossa aptidão para o trabalho produtivo diminui e,

consequentemente, o envelhecimento da população penaliza o crescimento

económico. Mesmo os conhecimentos técnicos e a experiência de uma vida, de

alguns aposentados, poderão estar indisponíveis devido a uma doença mental.

Até à entrada no mercado de trabalho, a população não produz quaisquer bens e

serviços, bem como depois da vida ativa. A primeira fase é de aprendizagem e

aquisição de conhecimentos essenciais para alicerçar um robusto crescimento

económico no futuro. A última fase é caracterizada pelo usufruto de uma vida de

trabalho e consumo gradual de cuidados de saúde inerentes ao avançar da idade.

Ambas as fases são inflacionistas. Todavia, a fase intermédia é idade produtiva

e é deflacionista, definida por uma capacidade de produção superior ao consumo.

Nos EUA os ‘baby boomers’ (nascidos

no pós-guerra até meados da década de 1960), retiram-se gradualmente do mercado

de trabalho e avolumam a população de dependentes impulsionada pelo aumento da

longevidade. Os norte-americanos não estão preparados para este crescente

aumento de pessoas necessitadas de mais cuidados, nomeadamente de saúde, o que

pressionará, talvez, em alta os salários das poucas pessoas preparadas para

desenvolverem esta atividade, mais um fator inflacionista.

A transição energética, espelhada numa política generalizada de descarbonização,

tem custos, logo é inflacionista. E apesar da descida significativa dos custos

das infraestruturas eólicas e solares na última década, a indisponibilidade

para uma necessidade constante de eletricidade é um problema (solar disponível apenas

de dia e eólica quando está vento) e os combustíveis fósseis continuam a

fornecer parte da eletricidade. Na prossecução do objetivo de descarbonização,

a energia nuclear poderia complementar a produção de eletricidade, mas há uma perceção

negativa quanto à utilização desta energia. Morrem mais pessoas de acidente de

automóvel do que de queda de avião, mas o receio de andar de avião é uma

realidade e o de um acidente numa central nuclear também. A mente humana

foca-se mais na concentração do risco do que na sua dispersão. O acidente

nuclear de Fukushima em 2011 impulsionou os preços da eletricidade no Japão nos

anos seguintes e ditou o encerramento de parte das centrais nucleares a nível global.

Em suma, os fatores deflacionistas impulsionam o crescimento económico, mas as

variáveis inflacionistas concorrem para uma menor produtividade e declínio da

atividade económica.

PMR In VE 12 novembro 2021

sexta-feira, 5 de novembro de 2021

Preço do ouro não indicia estagflação, mas a Bitcoin…

A inflação nos EUA, de acordo com o índice de preços no consumidor (IPC),

aumentou 5,9% de fevereiro de 2020, antes do confinamento ditado pela pandemia,

a setembro de 2021. Nesse período, o IPC subiu de 258.824 para 274.138, o que

representa uma taxa anualizada de 3,5%, talvez suficientemente elevada para

espoletar o início do ‘tapering’ da

Reserva Federal dos EUA (Fed) na próxima reunião de 3 de novembro.

Os futuros das taxas de juro da Fed (Fed Funds Rate) mostram uma probabilidade

de 60% de aumento das taxas na reunião de 15 de junho do próximo ano, ou seja,

uma subida de 25 pontos base para o intervalo [0,25% a 0,50%]. Este número

corrobora a expectativa de alguns analistas que estimam que a Fed anuncie o

início do ‘tapering’ provavelmente

ainda para meados deste mês. Uma gradual redução da compra de ativos de 120 mil

milhões de dólares ao longo dos próximos seis meses, para depois subir taxas de

juro em 15 junho de 2022. Os futuros evidenciam também uma probabilidade de 54%

de aumento de 50 pontos base, para [0,50% a 0,75%], a partir da reunião de 2 de

novembro de 2022.

Entre 1978 e 1981, numa das fases mais graves da estagflação da década de 1970,

o ouro quadruplicou de preço, mas o ‘Dollar Index’ caiu nesse período. No longo

prazo, e perante uma inflação persistente, o ouro tende a configurar um porto

seguro mais adequado do que o dólar. Mas a moeda norte-americana é um dos

melhores refúgios de curto prazo para enfrentar períodos rápidos de elevada

volatilidade, incerteza e preferência por liquidez.

O IPC nos EUA duplicou entre 1975 e 1981. Também nos últimos dois trimestres a inflação

tem subido consideravelmente. Todavia, a atual cotação do ouro, reserva de

valor milenar, mantém-se estável e não reflete qualquer receio de estagflação.

Bem pelo contrário, espelha uma inflação temporária, em linha com as

perspetivas dos principais bancos centrais, e uma economia capaz de corrigir as

atuais dificuldades nas cadeias de abastecimento no próximo ano. Persistem os ‘bottlenecks’ do lado da oferta, mas, por

exemplo, a maioria dos fabricantes de automóveis espera que a escassez de

semicondutores termine em meados do próximo ano e a Fitch Ratings avança mesmo

com uma expectativa de excesso de ‘chips’

em 2023. Os investidores, também, antecipam uma estabilização do mercado de

energia na primavera de 2022, após um inverno que se aproxima e que se antevê

rigoroso. Gradualmente as pessoas regressam ao emprego impulsionadas pela

diminuição dos receios quando à evolução da covid-19 e extinção dos subsídios

pandémicos ao desemprego, o que permitirá resolver os problemas de escassez de

mão de obra e preencher as ofertas de emprego em níveis históricos nos EUA.

O abrandamento económico nos últimos meses, acompanhado pela subida da

inflação, aumenta a ameaça de estagflação. Mas a bitcoin (BTC) valorizou 100%

desde os mínimos de meados de julho e alcançou novos máximos históricos. Será a

BTC percecionada, atualmente, como uma cabal reserva de valor e mais importante

do que o ouro? Em março do ano passado, início do confinamento ditado pela

pandemia, diante da incerteza e da volatilidade, a BTC perdeu 50% e o ouro caiu

14%, mas o dólar valorizou. Uma perceção mais ‘verde' da BTC será determinante

para os investidores? A extração de ouro consome mais eletricidade, cerca de

131 TWh anualmente, contra 112 TWh da BTC. Além disso, a mineração de BTC pode

escolher a região e localizá-la numa zona geográfica que possibilite consumir

apenas energia renovável (por exemplo, a energia geotérmica na Islândia e a

refrigeração natural). No entanto, como as minas de ouro não escolhem o local

de mineração, a disponibilidade elétrica nessa zona pode ser apenas conseguida

através de um combustível fóssil, por exemplo.

Todavia, o consumo de eletricidade está, em parte, correlacionado com a cotação

da BTC. Uma cotação mais elevada da BTC implicaria, tendencialmente, maior consumo

de energia. Um ‘market cap’ da BTC

equivalente ao do ouro, de 11 biliões de dólares e almejado pelos entusiastas

da BTC, resultaria provavelmente num consumo consideravelmente mais elevado de

combustíveis fósseis na mineração de BTC relativamente ao ouro. Mas os avanços

tecnológicos poderão criar supercomputadores mais eficientes que diminuam o

consumo de eletricidade.

PMR, Vida Económica, 2 de novembro 2021

quinta-feira, 28 de outubro de 2021

Na esteira da Modern Money Theory (MMT)

O custo da criação de dinheiro pelos bancos centrais é o imposto inflacionário, espelhado inicialmente na distorção dos preços dos títulos nos mercados financeiros e dos valores do imobiliário, e é tanto maior quanto mais facilmente essa nova moeda criada alcança a economia, impulsiona o consumo no retalho, origina inflação de preços e cria desigualdades na sua distribuição. Tal como referiu há três séculos o economista francês Richard Cantillon, a nova moeda não é neutra quando entra na economia e os grandes bancos, denominados de primary dealers, são os primeiros a recebê-la. A monetização da dívida pública através do aumento do endividamento público que é tomado, ainda que indiretamente, pelos bancos centrais, tem um custo que é o aumento de impostos. Sucessivos défices públicos e crescente subida da dívida soberana em relação ao PIB nominal sinalizam impostos diferidos que serão tão mais dilatados no tempo quanto maior for a capacidade e o vigor da economia subjacente, e a perceção dos agentes económicos e investidores dessa robustez, que permita acomodar facilmente a arrecadação de receita fiscal.

O objetivo primordial da MMT é o pleno emprego e os países com um banco central podem e devem criar moeda para suportar eventuais défices orçamentais crescentes, e o limite será o aparecimento de inflação. Como tal, todos as suas despesas poderiam, em princípio, ser financiadas por meio da criação de dinheiro. Mas a Teoria Quantitativa da Moeda refere que a quantidade de moeda é igual ao PIB nominal, logo se a nova moeda alcançar a economia e a produção agregada se mantiver estável, a inflação aparecerá. O PIB per capita japonês há 25 anos era dos mais elevados do mundo, hoje figura em 30º lugar e à paridade dos poderes de compra em 40º, mas a dívida pública subiu de 40% para 240% do PIB suportada pela monetização espelhada na subida do balanço do Banco do Japão (BoJ) que detém grande parte da dívida pública nipónica, todavia a moeda permaneceu estável, alicerçada num robusto setor exportador.

Adotando a MMT, os Estados podem substituir receitas por mais endividamento e, assim, reduzir consideravelmente o peso dos impostos que recaem sobre as suas populações? A diferença fundamental entre as finanças do governo e as das empresas e famílias não é o acesso a um banco central, mas, em vez disso, o poder coercivo para aumentar os impostos. Uma empresa com prejuízos não pode reduzir essa perda impondo impostos sobre todos os outros. Um governo pode. Um trabalhador que tem um corte salarial não pode forçar os outros a compensarem a diferença. Um governo pode. Os credores compreensivelmente estão dispostos a aceitar retornos mais baixos em títulos do governo do que noutros investimentos. O risco de incumprimento do governo face a um choque económico adverso é menor. Mas os países emergentes recorrem frequentemente à desvalorização, incumprimento ou inflação e os custos de empréstimos são mais elevados. E se os bancos centrais fossem retirados dos banqueiros não eleitos e entregues a representantes fiscais eleitos? Para muitos políticos, o objetivo principal é permanecer no poder… A inflação e os impostos são, em muitos aspetos, simplesmente duas faces da mesma moeda. Os governos sem acesso às receitas fiscais podem, em vez disso, desvalorizar a moeda.

Paulo Rosa, Jornal de Negócios, 7 de dezembro 2020

A economia circular

A frase do químico francês Antoine-Laurent de Lavoisier, “Na Natureza, nada se

cria, nada se perde, tudo se transforma”, adequa-se plenamente à crescente

importância da economia circular e à aceleração da economia ‘zero desperdício’.

A economia circular representa um dos principais meios para a sustentabilidade

do planeta, bem como uma enorme oportunidade de mercado. Todavia, há uma

dessincronização entre as multinacionais que lutam para acompanhar a inovação

circular e os empreendedores que não têm recursos para crescer. A economia circular

está lentamente a unir as duas partes para promover a agenda de desperdício

zero.

No início de 2021, as empresas enfrentam uma matriz complexa de desafios -

desde o aumento das tensões geoeconómicas, até à urgência das alterações

climáticas. Com menos de dez anos para atingir os objetivos de ‘Desenvolvimento

Sustentável das Nações Unidas’ (ODS), a atual década é crucial para a

sustentabilidade do planeta e os líderes mundiais gradualmente agem na

prossecução desse objetivo. A transição para um modelo económico circular

global é fundamental para reduzir a degradação ambiental e priorizar a

biodiversidade e a natureza, ao mesmo tempo que proporciona competitividade

futura. Numa economia circular, o desperdício é eliminado e os produtos são

devolvidos ao sistema de produção no final da sua utilização. Consequentemente,

o crescimento é ‘desligado’ o mais possível do consumo de recursos escassos e

os materiais são mantidos em utilização no sistema produtivo pelo maior tempo

possível.

A economia circular representa uma oportunidade de mercado única de mais de 4,5

biliões de dólares até 2030, de acordo com a Accenture Strategy em 2015,

atualmente cerca de 5% do PIB mundial anual. A aceleração dessa transição

depende da adoção de novos modelos de negócio inovadores e dos avanços

tecnológicos disruptivos. Juntamente com a priorização de novos modelos de

negócio, que agora respondem por cerca de 30% do investimento em M&A (Fusões

e Aquisições) de acordo com a análise da Accenture em outubro de 2020, a adoção

de novas tecnologias digitais, físicas e biológicas pode gerar novas

oportunidades e entregar o triplo do resultado financeiro das grandes empresas.

Hoje, as grandes multinacionais com cadeias de abastecimentos e processos cada

vez mais complexos podem esforçar-se pela inovação circular, mas às vezes podem

faltar os recursos necessários para abraçar novos modos na transição para

negócios circulares. Todavia, e em contraste, os empreendedores têm as soluções

disruptivas para resolver esses desafios, mas podem não ter capital ou recursos

para replicar as suas soluções.

Uma iniciativa da Accenture, o ‘Circulars Accelerator’, agiliza a conexão entre

as multinacionais e os empreendedores. As partes interessadas em toda a cadeia

de valor têm o poder de abraçar totalmente a inovação e mutuamente beneficiar

de inovação colaborativa e alianças estratégicas. As ‘startups’ são classificadas

num dos três tipos de solução necessários para a transformação circular, que

juntos abrangem toda a cadeia de valor e respondem a desafios circulares

específicos: 1) Produção inovadora que cria e fornece produtos, embalagens e

soluções pioneiras. Por exemplo, a StixFresh na Malásia tem um adesivo 100%

vegetal que aumenta a vida útil dos produtos frescos até 14 dias, e de acordo

com a FAO (Organização para a Alimentação e Agricultura) das Nações Unidas, um

terço dos alimentos vão para o lixo. 2) O consumo da transformação. Atualmente,

e de acordo com o Fórum Económico Mundial, consumimos 1,75 vezes mais recursos

a cada ano do que a Terra pode regenerar naturalmente. Gradualmente aparecem novos

modelos de consumo circular, incluindo a extensão da utilização do produto (reparação,

mercados secundários), embalagens reutilizáveis e plataformas de partilha. 3) Recuperação

de valor. Este ‘cluster’ prioriza soluções que fecham o ciclo no atual sistema

linear existente, “take, make, waste” (“retirar, fazer, desperdiçar”). Este

grupo de inovadores cria novas maneiras que permitem a reutilização de produtos

e a recuperação do valor existente nos resíduos ou produtos em fim de utilização.

Paulo Rosa, In Vida Económica, 23 de abril de 2021

Quarta Revolução Industrial em Curso

A pandemia acelerou a Quarta Revolução Industrial, apesar de

todos os avanços e recuos no início e durante a fase mais grave e penalizadora

da pandemia e do confinamento. A convergência e a interação entre tecnologias

emergentes, como a robótica, a Inteligência Artificial (AI - Artificial

Intelligence), a ‘Internet das Coisas’ (IoT – Internet of Things), a computação

em nuvem, a computação quântica, a nanotecnologia, entre outras, estão em forte

aceleração imposta pelo distanciamento social, em consequência da pandemia, que

tem impulsionado o teletrabalho, o comércio eletrónico e a crescente

convivência em casa e à distância. Todavia, no início do confinamento, na

primavera do ano passado, as previsões de crescimento das novas tecnologias

foram revistas em baixa. Ao nível da IoT e em resultado das paralisações na

produção, interrupções nas cadeias de abastecimento e escassez de componentes,

a IoT, em 2020, diminuiu 18% em comparação com a previsão pré-covid no final de

2019, segundo a ABI Research. O elevado nível de incerteza em torno da

propagação da covid-19, no ano passado e que ainda hoje persiste, e o

desenvolvimento, produção e distribuição de uma vacina potencial tiveram um

impacto na procura de aplicações da IoT que resultaram em alterações ao nível

das preferências do consumidor.

Muitos projetos empresariais e planos de cidades

inteligentes foram colocados em espera porque as empresas tiveram que lidar com

a desaceleração da economia, e contração global no segundo trimestre de 2020,

determinada pela pandemia, e os governos priorizaram e redirecionaram os seus

orçamentos para responderem à crise sanitária.

No entanto, a disseminação do novo coronavírus impulsionou a

crescente utilização das novas tecnologias. As câmaras de deteção de

temperatura para identificarem potenciais infeções aumentaram substancialmente

e a procura de tecnologias que facilitam o gradual regresso em segurança dos

trabalhadores às empresas é, também, provável que continue a crescer. Muitas

empresas fornecedoras de soluções IoT alteraram rapidamente o seu conceito para

o desenvolvimento de aplicações relacionadas com a covid-19 e dispositivos para

serviços como redes sociais de monitorização do distanciamento.

Atualmente, a utilização da IoT cresce a ritmos crescentes e

acima do previsto antes da pandemia, no final de 2019. Os dispositivos

conectados enquadram-se em três domínios: IoT do consumidor, como ‘smartphones’

e ‘wearables’, IoT empresarial, que inclui fábricas inteligentes e agricultura

de precisão, e IoT de espaços públicos, como seja a gestão de resíduos. Na

medicina, a IoT ajuda a melhorar a saúde através da monitorização remota em

tempo real do paciente, da cirurgia robótica e de dispositivos como inaladores

inteligentes. Atualmente, um ‘smartwatch’ monitoriza o ritmo cardíaco e alerta

o utilizador para alterações graves, ou poderá avisar um centro de

monitorização. Nos últimos 12 meses, o papel da IoT na pandemia de covid-19 foi

determinante. No futuro, o conjunto e a variedade de aplicações de IoT em

potencial é "limitada apenas pela imaginação humana", e isso inclui a

promoção da sua utilização na maior eficiência dos recursos naturais, na

construção de “cidades inteligentes”, melhores e mais justas, e no

desenvolvimento de alternativas energéticas limpas e acessíveis.

A tecnologia 5G, e 6G nos próximos anos, aumenta

significativamente a velocidade de processamento de dados e reduz

substancialmente o tempo de latência, permitindo que estradas inteligentes de

IoT se conectem com carros autónomos, melhorem a segurança do condutor e

otimizem o fluxo de tráfego, reduzindo potencialmente o tempo médio das

deslocações. Os tempos de atendimento de emergência médica também podem ser

reduzidos significativamente. O mapeamento de um crime em tempo real e as

ferramentas ao dispor das forças de segurança também podem ajudar a prevenir o

crime.

Porém, apesar de todos os benefícios, as tecnologias de IoT

levantam também potenciais riscos, tais como questões de segurança e

privacidade, crimes cibernéticos, vigilância no trabalho, em casa ou em espaços

públicos e controle de mobilidade e expressão. Riscos que devem ser acautelados

através da constante atualização da legislação em vigor.

Paulo Monteiro, In Vida Económica, 14 de abril de 2021

quarta-feira, 27 de outubro de 2021

Bitcoin: A moeda dos que não têm moeda?

Nos últimos cinco anos o kwanza angolano perdeu 75% do seu

valor relativamente ao dólar norte-americano, o peso argentino 85%, a lira

turca dois terços e o real brasileiro metade do seu valor. Entretanto, nesse

período a bitcoin (BTC) multiplicou o seu valor por 100, de 660 dólares em

outubro de 2016 para os atuais 66 mil dólares.

Perante estes números, não é de estranhar uma gradual

preferência e adoção da BTC pelas populações dos países de fronteira, e mesmo

de algumas economias emergentes, em detrimento das suas moedas locais. A

desconfiança de muito povos africanos, latino-americanos e asiáticos nos seus

governos e instituições é, talvez, maior do que o receio nos algoritmos da BTC.

Apesar do curso forçado da moeda local, a procura por uma moeda estrangeira

robusta, como o dólar, para proteção contra as suas moedas inflacionistas é uma

realidade há muitas décadas e, atualmente, a moeda norte-americana tem a

rivalidade da BTC. Países com baixos índices de desenvolvimento humano,

caracterizados por aparelhos produtivos desestruturados e baixos níveis de

educação, procuram meios de pagamento alternativos que facilitem as trocas e

preservem o valor. A subida exponencial da BTC desperta o interesse de muitos,

e apesar da elevada volatilidade afastar, eventualmente, as populações das

economias avançadas, não será, talvez, um problema para as pessoas dos países

subdesenvolvidos.

Mesmo as principais moedas mundiais têm sido penalizadas na

última década pelas musculadas políticas monetárias expansionistas encetadas

pelos seus bancos centrais. A descida das taxas juro para níveis próximos de

zero, ou mesmo negativos, parece não ter sido suficiente para estimular o

crescimento económico. Por conseguinte, o Banco do Japão e a Reserva Federal

dos EUA (Fed), em primeiro lugar, seguidos depois pelo Banco Central Europeu,

compram há anos títulos de dívida pública, e outros ativos, financiando

indiretamente e monetizando as crescentes dívidas públicas dos seus governos,

no intuito de promoverem o crescimento e segurarem a secular hegemonia

económica global. Esta postura descredibiliza as principais moedas mundiais e

beneficia a BTC, uma criptomoeda deflacionista. Nos últimos meses, cresce o

receio de estagflação, mas o ouro, uma reserva de valor milenar, mantém-se

estável e não corrobora essa preocupação, todavia a BTC valorizou mais de 100%

desde os mínimos de meados de julho e alcança novos máximos históricos. Será a

BTC percecionada, atualmente, como uma cabal reserva de valor e mais importante

do que o ouro? Em março do ano passado, início do confinamento ditado pela

pandemia, diante da incerteza e da volatilidade, a BTC perdeu 50% e o ouro caiu

14%, no entanto o dólar valorizou. Em momentos críticos, a preferência por

liquidez recai sobre a moeda norte-americana que continua a dominar.

Tentar restaurar a credibilidade das moedas fiduciárias, mediante a retirada

dos estímulos monetários e aumento de juros pelos bancos centrais, poderá

desencadear instabilidade no sistema financeiro (queda de ações, obrigações,

imobiliário, problemas com hipotecas e serviço da dívida pública mais elevado)

e espoletar uma nova ronda de estímulos monetários. Será um ciclo vicioso? Nada

fazer descredibiliza as principias moedas fiduciárias e fomenta as

criptomoedas. Em 2018 a Fed tentou reverter a política monetária, mas desistiu,

após 20 meses, devido à desaceleração económica. No entanto, nesse ano a BTC

perdeu mais de 70%.

A mineração de BTC, validação fundamental das transações,

tem custos substanciais com energia, refrigeração, computadores e mão de obra,

mas garante a segurança do sistema. Quanto mais elevada for a cotação da BTC,

mais mineiros serão atraídos e menos vulnerável será o sistema. A queda

significativa da BTC pode significar prejuízos para muitas ASICs

(supercomputadores utilizados para calcular o ‘hash’/código certo na mineração

de um bloco e o adiciona à blockchain a cada 10 minutos, em média, validando

assim as transações), afastando as máquinas mais poderosas e aumentando a

vulnerabilidade do sistema que ficará entregue a computadores mais vulgares.

Neste cenário, um ataque informático bem-sucedido aumenta consideravelmente,

mas o baixo ‘market cap’ poderá afastar os melhores ‘hakers’. Aparentemente, é

um sistema que se autorregula.

A BTC tem um ‘market cap’ de 1,1 biliões de dólares e a capitalização do ouro é

de 11,4 biliões de dólares. Procuram os entusiastas da BTC alcançar o ‘market

cap’ da BTC e ser uma cabal reserva de valor? Atualmente, o ‘market cap’ de

todas as criptomoedas é de 2,5 biliões de dólares, quase 3% do PIB mundial. É,

provavelmente, um montante já considerável e que espoletaria uma crise

financeira se se volatilizasse…

O consumo de eletricidade médio anual na mineração da BTC é, atualmente, de 112

TWh, ou seja, mais do dobro da eletricidade consumida em Portugal em 2019. Mas

a mineração de ouro gasta anualmente 131 TWh, segundo o índice de Cambridge, e

a banca tradicional 139 TWh, de acordo com a IYOPS. O consumo total anual de

energia dos bancos tradicionais é de cerca de 26 TWh em servidores e

computadores em execução, 26 TWh em caixas eletrónicas e 87 TWh é uma

estimativa para o funcionamento de mais de 600 mil agências bancárias em todo o

mundo.

Os mineiros suportam custos na expectativa de uma potencial recompensa futura.

O risco de não receberem a recompensa pela mineração de um bloco, após trabalho

executado, incentiva os mineiros a seguirem as regras. Numa alusão à teoria dos

jogos, os mineiros ganham mais em cooperar do que em defraudar os outros

mineiros.

Na semana passada, foi lançado nos EUA, e com a anuência da SEC, o primeiro ETF

cujo subjacente é a BTC. É crescente a entrada de entidades credíveis na

comunidade bitcoin, como forma de diversificar a carteira e aproveitar as

subidas das criptomoedas. A volatilidade da BTC, a crescente concorrência e os

avanços tecnológicos são talvez as principais ameaças à BTC. Não há barreiras à

entrada de novas criptomoedas.

No entanto, a BTC é uma moeda digital mercadoria que não permite impressão

pelos bancos centrais para debelar uma crise financeira.

A importância de uma moeda depende do número de agentes económicos que a adotam,

referenciam, suportam ou dão o benefício da dúvida. Cerca de 53% da população

mundial não tem conta bancária, porque não quer, não preenche os requisitos ou por

debilidades dos sistemas bancários e são os principais potenciais utilizadores

de criptomoedas de sucesso.

Será a BTC talvez mais uma moda do que uma moeda? Em boa verdade, aqueles que

não se reveem na sua atual moeda e confiam nos algoritmos da BTC, como cabal

reserva de valor e facilitadora das transações, são potenciais impulsionadores

desta criptomoeda. O mundo não é preto e branco, há cinzentos mais claros ou

mais escuros, há prós e contras.

A independência de uma autoridade central poderá ser uma vantagem para muitos,

mas a ausência de regulamentação governamental será uma desvantagem para outros

tantos que se reveem mais num ordoliberalismo.

Paulo Monteiro Rosa, In Vida Económica, 29 de outubro de 2021

sexta-feira, 22 de outubro de 2021

Produtividade e inflação dos bens e serviços

A produtividade é a relação entre a produção e a quantidade de fatores de produção utilizados, nomeadamente trabalho e capital, e mede a eficiência na produção de bens e serviços, através de melhores resultados obtidos em menos tempo e com menos esforço. A produtividade do trabalho é definida pelo PIB por trabalhador ou PIB por horas trabalhadas. O PIB suíço é o triplo do português e tal é conseguido com menos população ativa, o que confere aos helvéticos uma produtividade do trabalho quatro vezes superior à dos portugueses.